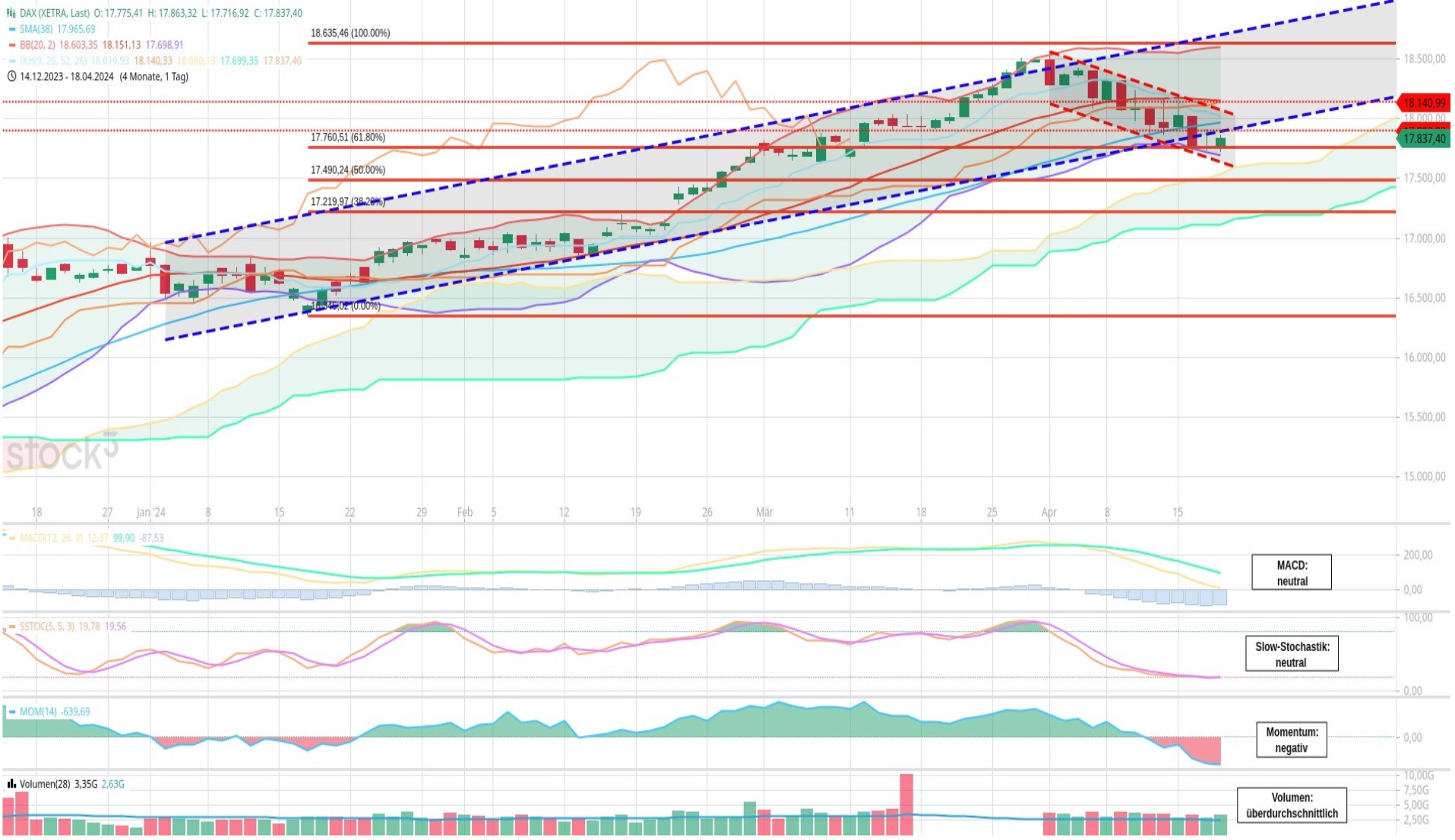

Schlechte Stimmung bei deutschen Unternehmen

Der vielbeachtete ifo-Geschäftsklimaindex reflektiert die massive Verunsicherung bei den deutschen Unternehmen. Aufgrund der vielfältigen Themen Brexit, Handelsstreit und einer abnehmenden Konjunkturdynamik ist dies keine große Überraschung.

Insbesondere die Einschätzung zur aktuellen Lage (dunkelblau) ist beachtenswert. Es dürfte wenig überraschend sein, dass eine exportorientierte Wirtschaft stark unter protektionistischen Tendenzen und einer Beschränkung des Welthandels leidet. Da sich Steuern und Sozialversicherungsbeiträge aus der Wirtschaftsleistung ableiten, sind dies keine guten Vorzeichen für die bundesdeutsche Steuerpolitik und die Belastung des Mittelstands.

Der einzige wirtschaftliche Lichtblick scheint aktuell die inländische Baubranche zu sein. Hier wirken sich zudem die niedrigen Zinsen positiv aus. Allerdings ist auch dort eine gewisse Skepsis angebracht. Das aktuelle Preisniveau erfordert eine deutlich genauere Betrachtung bei zur Kapitalanlage dienenden Immobilien.

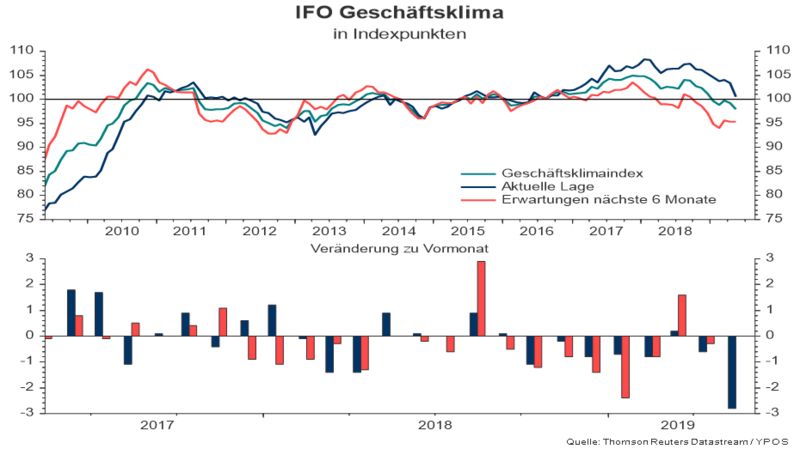

Deutsche Staatsanleihen rentieren unter ihren japanischen Pendants

Strukturelle Faktoren wie eine alternde Gesellschaft und der Überschuss an Sparkapital treffen auf eine historisch einmalige Geldpolitik und verunsicherte Kapitalmarktteilnehmer. Diese Mischung sorgt dafür, dass die Renditen deutscher Staatsanleihen sogar unter denen japanischer Titel liegen.

Während dies für kurzfristig orientierte Sparer lediglich ein Ärgernis darstellt ist es eine Katastrophe für die zinsbasierte Altersvorsorge. Die gesamte Altersvorsorge muss daher auf den Prüfstand und die Ruhestandsplanung entsprechend angepasst werden.

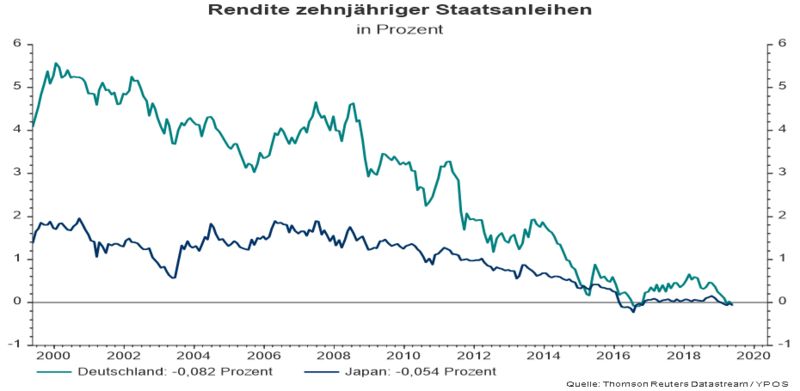

Fallen die Renditen in der Eurozone weiter?

Der Blick auf die am Kapitalmarkt gehandelten langfristigen Inflationserwartungen (für fünf Jahre in fünf Jahren) zeigt die Erwartungen der Marktteilnehmer.

Damit dürfte vorerst jede Hoffnung auf steigende Zinsen in der Eurozone gestorben sein. Vielmehr stellt sich die Frage, ob nicht sogar negative Leitzinsen und ein erneuertes Anleiheaufkaufprogramm als Reaktion auf mögliche Schäden durch den Handelskonflikt zu erwarten sind. Dies würde die Anleihemärkte begünstigen und den Anlagenotstand weiter verschärfen.

Auf der anderen Seite ist Inflationsschutz aktuell günstig zu erwerben.

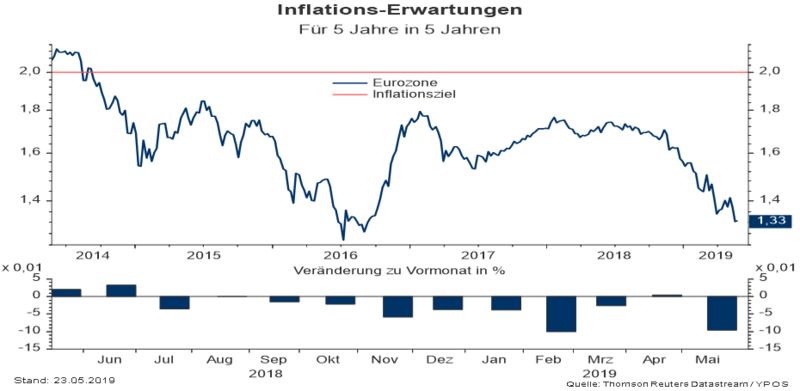

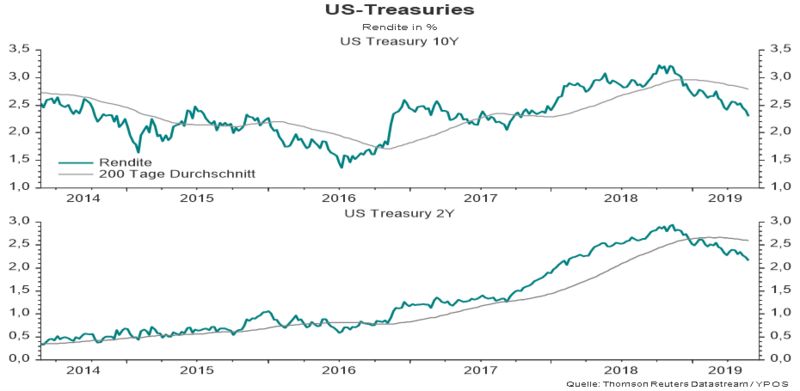

Der sichere Hafen funktioniert

Allen Unkenrufen zum Trotz sind US-Staatsanleihen der sichere Hafen im globalen Finanzsystem. Diese Rolle haben sie auch jüngst wieder gut erfüllt. Die Renditen sind gefallen und die Kurse gestiegen.

Die Grafik zeigt die fallende Tendenz der Renditen. Da es sich bei US-Staatsanleihen um eine Anlage in Fremdwährung (US-Dollar) handelt, sind vielfältige Aspekte im Kontext der Depotstrukturierung zu berücksichtigen.

Risikomanagement ist eine Herausforderung

Die aktuellen Schlagzeilen führen zu einer erhöhten Nachfrage nach Anlagestrategien mit integriertem Risikomanagement. Emotional ist dies sehr gut nachvollziehbar. Allerdings zeigt die Praxis, dass die gängigen Ansätze prozyklisch agieren.

In fallenden Kursen werden Positionen ab-, bei steigenden Kursen Positionen aufgebaut. In einem politischen Umfeld ständiger Richtungswechsel ist dies sehr nachteilig.

Die Grafik zeigt die Entwicklung unterschiedlicher Ansätze im Zeitablauf.

Aus unserer Perspektive erscheint es sinnvoller, das Risikomanagement im Wesentlichen auf der persönlichen Anlegerebene (strategische Asset-Allokation) vorzunehmen. Lediglich taktische Elemente (taktische Asset-Allocation und Overlay Management) sollten auf die Anlageebene von Finanzprodukten delegiert werden. Diese Vorgehensweise bedingt eine Professionalisierung der eigenen Anlagestrategie und ein Verständnis für die Einflussfaktoren der Anlagestrategie.