Die Realität in Euroland bleibt schwierig. Italien kann nur schleppende Sparfortschritte erzielen und die Lage in Spanien ist prekär. Die hoch verschuldeten spanischen Regionen verhindern jegliche Sparfortschritte der Zentralregierung. Dramatisch ist die Schuldenlage in Portugal. Trotz Sparmaßnahmen nimmt die Verschuldung hier deutlich zu. Obwohl die Sparvorgaben für 2012 von der EU-Kommission seit Juni bereits signifikant gelockert wurden - in Spanien und Portugal muss das Defizit nun lediglich um 2,6 anstatt 3,6 bzw. um 2,5 anstatt 3 Prozentpunkte gesenkt werden, in Italien sogar nur noch um 1,3 anstatt 2,3 - bleibt das Erreichen der geplanten Haushaltsdefizite utopisch. Versagt hat die Sparpolitik zudem im Euro-Kernland Frankreich. Hier nimmt die Verschuldung ebenfalls zu. Von der von Präsident Hollande geplanten Agenda 2014, die sich schwerpunktmäßig aus Flexibilisierungen auf dem Arbeitsmarkt zusammensetzt, ist bisher wenig zu spüren. Die Rating-Agentur S&P mahnt bereits zunehmende wirtschaftliche Risiken an. Frankreich ist das neue Sorgenkind der Eurozone.

EZB sorgt für Konjunkturstabilisierung

Zudem ist die euroländische Konjunkturstimmung weiterhin verhalten. Der euroländische Einkaufsmanagerindex für das Verarbeitende Gewerbe zeigt sich in einem Seitwärtstrend mit einem Wert von 45,3 weit entfernt von der Expansion anzeigenden Schwelle von 50. Und auch die Indexstände in Deutschland und Frankreich spiegeln diese zurückhaltende Einschätzung mit Werten von 45,7 bzw. 43,5 wider. Zumindest aber hat das Euro-Rettungsversprechen der EZB Ende Juli für eine Stabilisierung nach dem deutlichen Rückgang in der ersten Jahreshälfte gesorgt.

Eine schwere Rezession wie im Krisenjahr 2009 würde die Existenzfrage der Eurozone stellen. Insofern soll anhand der offensiven Liquiditätspolitik der EZB die Konjunktur in Euroland auch über eine Erhöhung des Schuldenniveaus stabilisiert werden. Denn die EZB sorgt für niedrige Staatsanleiherenditen und zur Not auch für den Absatz neuer Schuldtitel. Mit dieser euroländischen Risikobewältigungsstrategie bremst die EZB im Übrigen auch die Investitionsscheue der Unternehmen.

Von dem günstigen geldpolitischen Umfeld, das die Abschwungphase eines typischen Wirtschaftszyklus verkürzen soll, profitiert insbesondere Deutschland. Zwar wird die aktuelle Geschäftslage laut der vom ifo Institut befragten Unternehmen erneut verhaltener eingeschätzt. Die sich stabilisierenden ifo Geschäftserwartungen signalisieren jedoch, dass die deutsche Wirtschaft 2013 in einen volkswirtschaftlichen Stabilisierungsprozess übergeht. Ein Konjunktureinbruch wie 2009 ist nicht zu erwarten.

Rohstoffe auf dem Sprung

Der sich abschwächende Konjunkturpessimismus in der Weltwirtschaft - auch in China deutet der HSBC Einkaufsmanagerindex für das Verarbeitende Gewerbe mit 49,1 auf allmähliche wirtschaftliche Stabilisierung hin - spiegelt sich unterdessen auch in der Preisentwicklung von Rohstoffen wider. Im Zuge sich verstetigender Geschäftserwartungen dürfte sich die bereits in Ansätzen zu erkennende Preisstabilisierung bei konjunkturempfindlichen Industrie- und Energierohstoffen wie Kupfer oder Rohöl fortsetzen.

Grundsätzlich sorgen die Liquiditätsoffensive der EZB sowie das dritte Anleihenaufkaufprogramm (QE3) der US-Notenbank - monatlich werden 40 Mrd. US-Dollar an hypothekengedeckten Anleihen aufgekauft und auch eine Ausweitung auf Staatsanleihenkäufe wurde immer wieder und auch zuletzt von der Fed in Aussicht gestellt - für eine Verschärfung des globalen Anlagenotstands, der sich auf der Suche nach attraktiven Investments seinen Weg auch in Rohstoffe bahnt. Obwohl die globale Konjunkturerholung zeitweise spürbar von Rezessionsängsten geprägt war, lässt sich seit 2008 nachweisen, dass es nach jedem Liquiditätsschub der Notenbanken zu einer Preisrallye bei Rohstoffen kam.

Zudem trägt die internationale Geldpolitik zur globalen Konjunkturstabilisierung bei. So überwiegen beim Economic Surprise Index für die Weltwirtschaft - er erfasst positive sowie negative Abweichungen von den Konsensschätzungen der Wirtschaftsdaten - seit Monatsbeginn die positiven Überraschungen. Vor diesem Hintergrund dürfte die Wertentwicklung von Rohstoffen gegenüber allen wichtigen Anlageklassen - Aktien, Staatsanleihen und Währungen - bei unterstellter, weiterer Konjunkturerholung zukünftig auch fundamental wieder an Stärke gewinnen und ihre aktuelle Schwäche beenden.

Edelmetalle und ihre Werterhaltung bleiben gefragt

Im aktuell deutlich inflationierten Umfeld bleiben Edelmetalle aufgrund ihrer Werterhaltungsfunktion gefragt. Setzt man die Wertentwicklung von Gold seit 2008 ins Verhältnis zu der von Rohöl, so ist festzustellen, dass durch die positive Goldpreisentwicklung im Trend sogar die Preisverteuerung bei Öl überkompensiert wurde.

Unterstützung erhält der Goldpreis aktuell insbesondere durch eine ungebrochen starke physische Nachfrage. Börsengehandelte Fonds, die den Goldpreis exakt nachbilden und das von ihnen verwaltete Vermögen eins zu eins mit physischem Gold hinterlegen, erzielen zunehmend mehr Mittelzuflüsse und kaufen damit stetig physisches Gold hinzu. Allein im Oktober sind es bis dato 40 Tonnen.

Freundlicher Start in die deutsche Berichtsaison

Die Berichtsaison in Deutschland stellt kaum eine Gefahr für Aktien dar. Operativ konnte der Chemiekonzern BASF mit höheren Mengen und Preisen in der Öl- und Gassparte und einem positiven Pflanzenschutzgeschäft einen Gewinnrückgang in der Chemiesparte kompensieren. Trotzdem drückten Sondereffekte den Nettogewinn um 20 Prozent zum Vorjahr. Trotz konjunkturellem Gegenwind bleibt der Ausblick aber stabil. Das gilt auch für VW. Der Autokonzern profitiert von der Komplettübernahme von Porsche und bestätigt sein Rekordziel für Umsatz und Absatz in 2012. Im Gegensatz dazu macht Daimler der scharfe Konkurrenzkampf mit teils hohen Rabatten und Absatzproblemen in Europa zu schaffen. Der Ausblick ist verhalten, die Prognose für den Betriebsgewinn wurde um 9 Prozent gesenkt.

Im Vergleich zu den europäischen Wettbewerbern zeigen die deutschen Autobauer eine enorme relative Stärke. Durch die stärkere Präsenz in den Schwellenländern, können sie der Flaute in Euroland trotzen. Die Konkurrenz verbrennt jeden Monat Geld.

Auch die US-Berichtsaison verläuft insgesamt weiter stabil. Der Baumaschinenhersteller Caterpillar legt für das III. Quartal ein Rekordergebnis mit einer Gewinnsteigerung im Vorjahresvergleich um 50 Prozent vor, senkt gleichzeitig im Ausblick jedoch das Gewinn- und Umsatzziel für 2012 aufgrund des angespannten weltwirtschaftlichen Umfelds. Für 2013 wird jedoch eine Stabilisierung erwartet. Der Technologiekonzern Apple hat trotz einer Gewinnsteigerung um 23 Prozent die Analysteneinschätzungen enttäuscht. Dafür war eine geringer als erwartete Nachfrage nach dem iPad verantwortlich. Angesichts von Spekulationen über eine bevorstehende Neuvorstellung eines neuen Modells haben Kunden Neukäufe laut Analysten in das aktuelle Quartal verschoben. Trotzdem wurde auch die Gewinnprognose für das Weihnachtsquartal gesenkt, da die Herstellungskosten für die neuen Produkte auf die Gewinnmarge drücken. Typischerweise gibt sich Apple im Ausblick aber immer konservativ. Der IT-Konzern Yahoo konnte durch den Verkauf seiner Anteile ein sattes Gewinnplus erzielen, im Kerngeschäft der Online-Bannerwerbung stagniert der Umsatz jedoch weiterhin. Trotzdem bleibt der Ausblick stabil. Das gilt auch für den Konsumgüterhersteller Procter & Gamble, der trotz eines Gewinnrückgangs um sieben Prozent die Analystenschätzungen übertraf.

Und was passiert in dieser Woche?

Auf Unternehmensebene nimmt die Berichtsaison in Deutschland Fahrt auf. Die Quartalszahlen von neun DAX-Werten, darunter der Deutschen Bank und Metro werden insbesondere hinsichtlich der Ausblicke mit Spannung erwartet. Laut Analysteneinschätzungen wird vom Maschinenbauer Linde ein solides Zahlenwerk, getrieben von anhaltendem strukturellem Wachstum, erwartet. Der Automobilzulieferer Continental dürfte aufgrund der positiven Entwicklung im Reifengeschäft ebenfalls solide Zahlen präsentieren. Gleiches gilt für den Chemiekonzern Bayer. Insgesamt werden auch die Ausblicke stabil erwartet.

Nachdem das Grundrauschen der politischen Euro-Krise etwas in den Hintergrund geraten ist, stehen im Fokus der Börse weiterhin die globalen Stimmungsindikatoren. So dürfte sowohl der chinesische Einkaufsmanagerindex als auch der US-amerikanische ISM Index ein allmähliches Abklingen des Konjunkturpessimismus im Verarbeitenden Gewerbe signalisieren. Stabile Auftragseingänge in der US-Industrie dürften das unterstreichen. Und auch eine anhaltend lethargische US-Arbeitsmarktentwicklung stellt keine Bedrohung für die Aktienmärkte dar. Schließlich sorgt das für eine anhaltende Liquiditätsunterstützung der US-Notenbank.

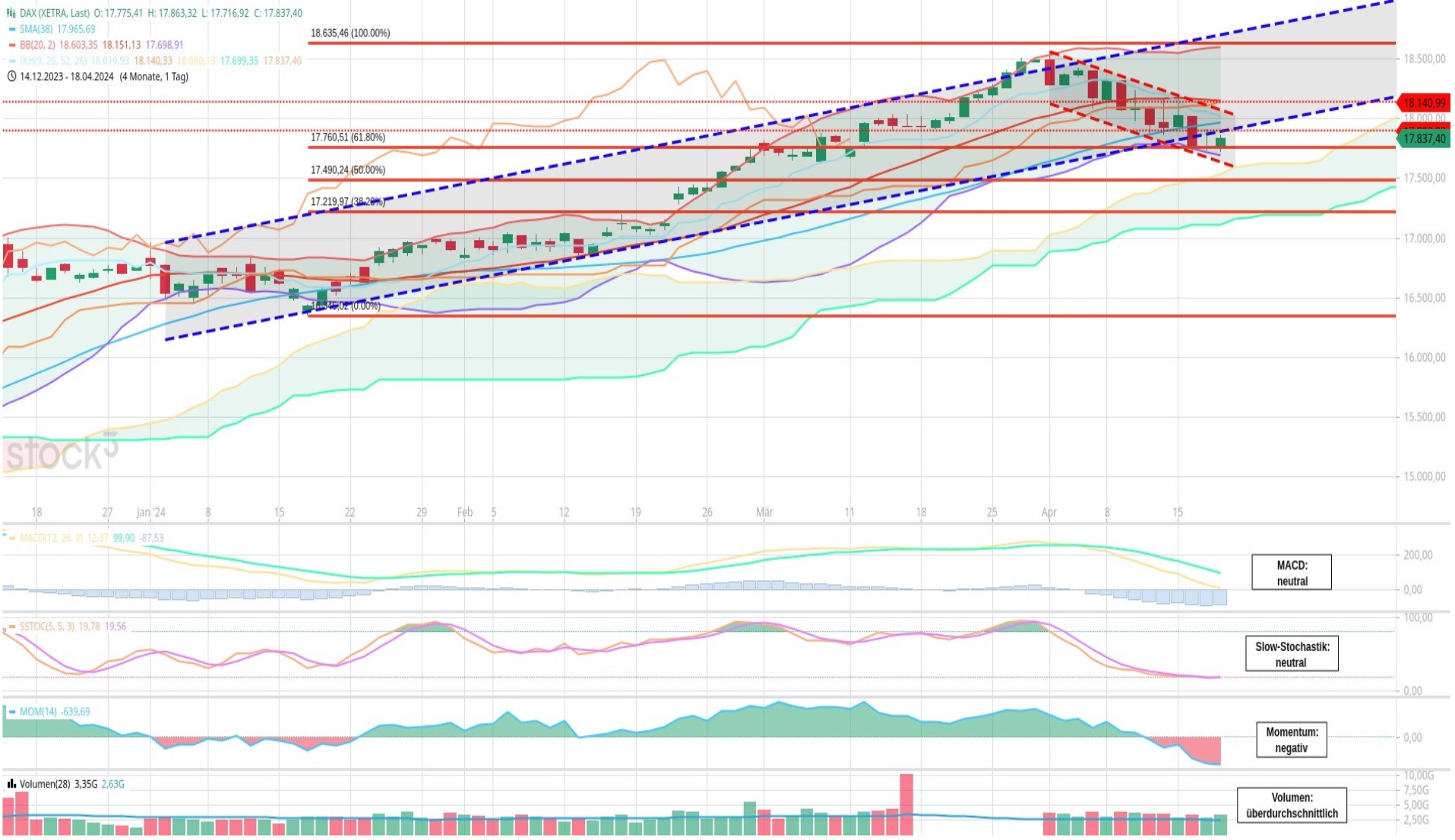

Sollte die Konsolidierung auf dem deutschen Aktienmarkt trotzdem anhalten, findet der DAX zunächst eine Unterstützung an der Auffangzone im Bereich der 7194 Punkte. Wird diese Marke unterschritten, müssen weitere Kursverluste bis zur Unterstützung bei 7100 Punkten einkalkuliert werden. Darunter treten die nächsten Auffanglinien bei 7000 sowie 6875 Zählern in den Vordergrund.

Aufwärts geht es im DAX, sobald die erste Hürde bei 7300 und darüber bei 7448 Punkten überschritten wird. Knapp darüber liegt am bisherigen Jahreshoch von 7478 Punkten der nächste Widerstand. Sollte auch dieser durchbrochen werden, treten die Hürden bei 7523 sowie am Vorjahreshoch bei 7600 Zählern in den Vordergrund.

Im Trend geht an Aktien kein Weg vorbei. Liquiditätsoffensiven aller maßgeblichen Notenbanken weltweit und eine strikt konjunkturstabilisierende Fiskalpolitik sprechen für Aktien, nicht Staatspapiere, die zusätzlich die Knute der Inflation zu spüren bekommen, die durch ihre Renditen nicht kompensiert werden. Ein Kursziel von 7800 Punkten am Jahresende und im Frühjahr neue Allzeithochs - bei weiterer Stabilisierung der Staatsanleihemärkte durch die Notenbanken bei gleichzeitiger Konjunkturstützung - sind zu erwarten.

Kommentare

herzlichen Dank für Ihren immer wieder sehr lesenswerten und realistischen Überblick über die aktuelle Wirtschafts- und Finanzlage !!! Sehr hilfreich !!!

LG Nik