Der Euro eröffnet heute gegenüber dem USD bei 1,2156 (05:59 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,2121 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 103,72. In der Folge notiert EUR-JPY bei 126,09. EUR-CHF oszilliert bei 1,0781.

An den Finanzmärkten geht es weiter weitgehend stabil zu. Die Rückschläge an den westlichen Aktienmärkten, die sich vorgestern ergaben, wurden weitgehend egalisiert. Die US-Märkte zeigen die widerstandsfähigste Performance. Der USD mäandert gegenüber den Hauptwährungen auf bekannten Niveaus. Edle Metalle pausieren in der etablierten Bandbreite.

China: PBoC entzieht Liquidität (wie Bundesbank früher - erfrischend)

Die schwächere Verfassung chinesischer Aktienmärkte am gestrigen Tag steht im Zusammenhang zu einer Verringerung der Liquidität in Höhe von 78 Mrd. Yuan durch die PBoC. In der Folge legten die Ausleihungssätze für „Overnight“-Darlehen (Repos) um 0,27 % auf 2,77 % zu. Hier wurde der höchste Satz seit Oktober 2019 markiert. Für Kredite mit Wochenlaufzeit kam es in der Folge des Liquiditätsentzugs zu einem Anstieg um 0,36 % auf 2,79 %.

Laut "21st Century Business Herald" warnte der Zentralbank-Berater Ma Jun, dass sich an Aktien- und Immobilienmärkten Blasen gebildet hätten und von daher eine Neuausrichtung der Zentralbankpolitik erforderlich sei. Hier wurde frühzeitig eine Mahnung ausgesprochen, um zukünftige Verwerfungen zu verhindern. Chinas Wirtschaft läuft und läuft schneller (siehe IWF-Prognose).

Die Gewinne der Unternehmen sprudeln (siehe Datenpotpourri). Die Bewertung im Vergleich zum Westen ist billig, Überbewertung ist nicht erkennbar. Eine langsame und angemessene Neuausrichtung der Politik der PBoC ist dennoch absehbar, da Chinas Zentralbank einen konservativen und vorausschauenden Politik-Modus verfolgt (=Stabilität).

IWF optimistischer und oberflächlich

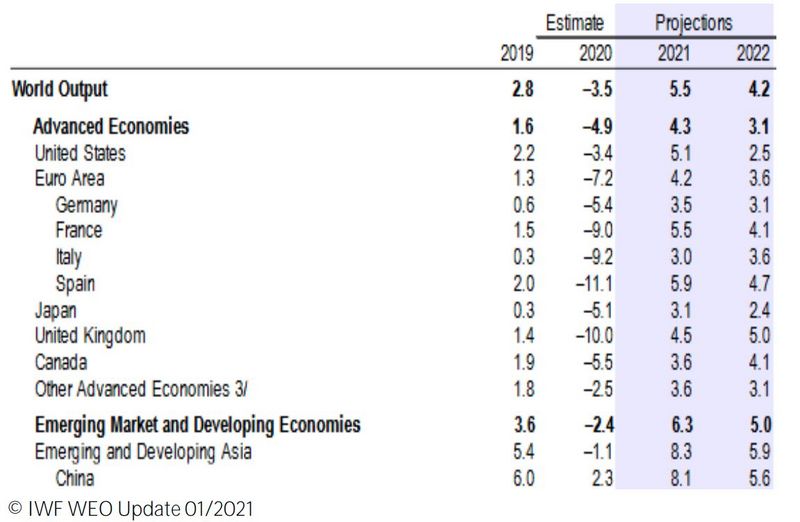

Der IWF rechnet im laufenden Jahr mit einer stärkeren Erholung der Weltwirtschaft. Laut IWF würden Fortschritte bei Impfstoffen gegen das Coronavirus als auch zusätzliche Hilfen für Unternehmen und Verbraucher entscheidend für die bessere Entwicklung sein. Für 2021 erwartet der IWF nun ein globales BIP- Wachstum in Höhe von 5,5 % (zuvor 5,2 %). Für 2022 wird eine Expansion des BIP um 4,2 % unterstellt.

Der IWF betonte, dass die Corona-Stützungsmaßnahmen trotz der hohen Schuldenstände keinesfalls zu früh eingestellt werden sollten. So weit, so gut.

Die USA würden wegen der Konjunkturpakete Treiber sein, gleiches gelte für China. China sei bereits seit dem vierten Quartal 2020 wieder auf dem Vorkrisenniveau.

Das Statement ist richtig, wenn man sich solitär auf quantitative Aspekte fokussiert. Bezüglich der Nachhaltigkeit der konjunkturellen Entwicklung ist es für unbestechliche Profis der Analyse der Volkswirtschaft von elementarer, also von unverzichtbarer Bedeutung, den qualitativen Hintergrund mit zu erfassen.

Die USA kaufen sich mit extremen Defiziten konsumtives Wachstum. Das ist grundsätzlich verständlich, aber es ist dennoch prekär. Das sieht in China vollständig anders aus. Dort ist es strukturell förmlich erfrischend. Auch in der Eurozone sind die qualitativen Merkmale ungleich besser als in den USA.

Auf diesen so bedeutenden Hintergrund nicht in Tiefe einzugehen, ist unsachlich, oder sogar unprofessionell, denn mit dieser maßgeblich quantitativen Bewertung wird faktisch Marketing pro USA und contra Eurozone als auch China gemacht.

Wir nehmen die Veröffentlichung des IWF zur Kenntnis.

Datenpotpourri der letzten 24 Handelsstunden:

Die Daten aus Fernost setzen weiter die positiven Akzente. Die Entwicklung der Profite der chinesischen Industrie im Gesamtjahr 2020 ist bemerkenswert und hebt sich global positiv ab. Der euroasiatische Wirtschaftsraum ist der Taktgeber der Weltwirtschaft.

China: Profite der Industrie ziehen an

Per Berichtsmonat Dezember legten die Profite der Industrieunternehmen im Jahresvergleich um 20,1 % nach zuvor 15,5 % zu. Im Gesamtjahr ergab sich trotz der Einschränkungen der Corona-Krise ein Anstieg um 4,1 % gegenüber 2019.

Südkorea: Positive Entwicklung

Der Index des Verbrauchervertrauens legte per Berichtsmonat Januar von zuvor 89,8 auf 95,4 Punkte zu. Das BIP Südkoreas sank im Gesamtjahr 2020 im Rahmen der Corona-Belastungen "nur" um 1,0 %.

Eurozone: Unerwartet starker Einbruch des Konsumklimas (D)

Der deutsche GfK-Konsumklimaindex sank unerwartet stark wegen der Lockdowns per Februar von zuvor -7,5 (revidiert von -7,3) auf -15,6 Punkte (Prognose -7,9).

UK: Einzelhandel bricht weg

Der CBI-Index Distributive Trades (Einzelhandel) kollabierte per Berichtsmonat Januar auch vor dem Hintergrund des Lockdowns von zuvor minus drei auf -50 Punkte (Prognose -28) und bewegt sich damit in Schlagdistanz zum historischen Tiefstwert, der in der bis 1984 zurückgehenden Historie bei -55 Punkten liegt (Dezember 2008 und April 2020).

USA: Licht und Schatten

Der Case/Shiller Hauspreisindex lieferte per Berichtsmonat November im 20 Städtevergleich im Monatsvergleich einen Anstieg um 1,4 % (Prognose 1,0 %) nach zuvor 1,6 %. Im Jahresvergleich ergab sich eine Zunahme um 9,1 % (Prognose 8,6 %) nach zuvor 8,0 %. Das Risiko, dass sich hier eine Blase entwickelt, ist vor dem Hintergrund der ungleich niedrigeren Lohnentwicklung ernst zu nehmen.

Der Index des Verbrauchervertrauens nach Lesart des Conference Board nahm per Januar von zuvor 87,1 (revidiert von 88,6) auf 89,3 Punkte zu (Prognose 89,0). Der Richmond Fed Composite Index sank in der Berichtsperiode Januar von zuvor 19 auf 14 Zähler.

Zusammenfassend ergibt sich ein Szenario, das den Euro gegenüber dem USD favorisiert. Ein Unterschreiten des Unterstützungsniveaus bei 1.2020 - 1.2050 negiert den positiven Bias.

Viel Erfolg!

Kommentare