Der Euro eröffnet heute gegenüber dem USD bei 1.1039 (07:12 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1.1014 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 107.91. In der Folge notiert EUR-JPY bei 119.15. EUR-CHF oszilliert bei 1.1002.

Wegen zunehmender Konjunktursorgen senkte die Fed den Leitzins auf 1,75 % - 2,0 %. Sieben der siebzehn Währungshüter signalisierten, dass dieses Jahr eine weitere Zinssenkung möglich sei. Das ist keine Mehrheit, aber ein starkes Zeichen. Der Pfad weiterer Zinssenkungen ist vorgegeben. Wir verweisen auf den gestrigen Report, der das Schuldendebakel tabellarisch in den USA dokumentierte.

Die Tatsache, dass US-Banken kreativer bei der Kreditvergabe bei Immobilienkrediten werden (Analogie zur Situation vor 2008), unterstreicht das akute Schulden- und damit das perspektivische Konjunkturproblem in den USA.

Gleichwohl war die aktuelle Zinsentscheidung nicht unumstritten. Drei Zentralbanker votierten gegen die Senkung und ein Mitglied des Offenmarktausschusses wollte eine Senkung um 0,50 %.

Der Krisenherd des Nahen Ostens und der von den USA angezettelte Handelskrieg mit China als auch Rezessionssignale an den Märkten lieferten die Hintergründe der Zinsentscheidung. Jüngst musste die Fed erstmals seit der Finanzkrise am Geldmarkt intervenieren und Liquidität zur Verfügung stellen.

Den Olivenzweig der Fed bezüglich der weiteren Ausrichtung nahm Präsident Trump nicht an. Die aktuelle Zinsentscheidung und Richtungsimplikation der Fed reichten Präsident Trump nicht. Erwartungsgemäß griff er in undiplomatischer Manier die Fed an und unterstellte den Entscheidungsträgern Mutlosigkeit, Visionslosigkeit als auch vom Sinn befreites Handeln. Der Versuch, die US-Notenbank so zu behandeln wie Mexiko, Kanada und ansatzweise die EU, verhärtet tendenziell die Fronten zwischen Notenbank und Präsidenten.

Brasiliens Notenbank hat den Leitzins von 6,00 % auf 5,50 % gesenkt. Damit wurde ein Allzeittief markiert. Weitere Zinssenkungen seien bezüglich der niedrigen Inflation möglich.

Die japanische Notenbank hat die Zinspolitik erwartungsgemäß nicht verändert. Sie hat aber angedeutet, dass ab Oktober eine Lockerung möglich sei.

Die EZB hat geliefert und faktisch eine Vorfestlegung in der Zinspolitik vorgenommen. Das verhaftet gleichzeitig die geldpolitischen Satellitenstaaten der Eurozone, unter ihnen die Schweiz, Schweden und Dänemark, diese Richtung mitzugehen.

Die Bank of England wird bei den Belastungen durch "Boris, Jacobs und Nigels" Brexit wohl auch Zinssenkungen umsetzen müssen, sofern es die defizitäre Handelsbilanz erlauben wird (= Notwendigkeit des Kapitalimports/Attraktivität des GBP).

Russland ist auf dem Zinssenkungskurs. China erhöht durch Mindestreservesatzsenkungen markant die Liquidität. Zinssenkungen sind nicht auszuschließen

Die Aufzählung verdeutlicht, dass es der Wirtschaft und den Märkten weder an Liquidität noch an niedrigen oder niedrigeren Zinssätzen mangeln wird.

Global wird damit der Diskontierungsfaktor für alle anderen Anlageklassen reduziert. Entsprechend ergeben sich zumindest theoretisch Spielräume einer positiveren Bewertung dieser Anlageklassen. Das Thema Anlagenotstand ist akut und wird akuter. Das ist doch "goldig" …

Erlauben sie mir eine weitere Bemerkung: Während im Westen freie Märkte am Kapitalmarkt eine blasse Erinnerung an die Vergangenheit darstellen, erleben wir in strukturell starken aufstrebenden Ländern, beispielsweise Russland, in der Tat noch erkennbar das Spiel freier Märkte und klassischer Zinskurven.

Werfen wir einen Blick Richtung Moskau:

Rendite 10-jähriger Staatsanleihen: Circa sieben Prozent

Inflation: Aktuell 4,30 %

Positiver Realzins: +2,70 %

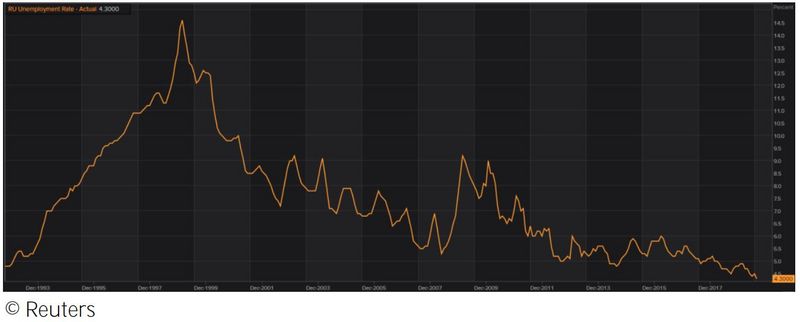

Arbeitslosenrate am Allzeittief: 4,30 %

Staatsverschuldung: Circa 13 % des BIP (USA 105 %, Deutschland 60 %)

"Food for thought!"

Die Situation um den Krisenherd Saudi-Arabien/Iran liefert ein wenig Licht. Aus den USA droht zumindest auf kurze Sicht kein Militäreinsatz, den man sich aber vorbehält. Der Schatten kommt von einer anderen Seite in diesem Konflikt. Das Risiko der Vorverurteilung bleibt hoch. Angeblich sollen es iranische Waffen sein, die bei dem Angriff auf die Ölanlagen zum Einsatz kamen. War es deswegen der Iran? Mit wie vielen westlichen Waffen war der IS tätig? War es deswegen der Westen?

Wie nachhaltig kann man den USA (Irak) und Saudi-Arabien (Khashoggi) bei diesem Tempo der Vorfestlegung basierend auf Hinweisen, aber nicht Beweisen trauen?

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: Keine Überraschungen an der Preisfront

Die Verbraucherpreise legten per August im Monatsvergleich um 0,1 % (Prognose 0,2 %) zu. Im Jahresvergleich stellte sich ein Anstieg um 1,0 % nach zuvor 1,0 % erwartungsgemäß ein. Die Kernrate nahm im Monatsvergleich um 0,2 % (Prognose 0,2 %) und im Jahresvergleich um 0,9 % (Prognose 0,9 %) nach zuvor 0,9 % zu.

USA: Gute Datenlage

Baugenehmigungen stiegen per August von zuvor 1.317.000 auf 1.419.000 (Prognose 1.300.000) in der auf das Jahr hochgerechneten Darstellung (annualisiert). Neubaubeginne verzeichneten per August eine Zunahme von 1.215.000 (revidiert von 1.191.000) auf 1.364.000 (Prognose 1.250.000) in der annualisierten Darstellung.

Russland: Arbeitsmarkt mit historischem Rekord!

Die Einzelhandelsumsätze nahmen per August im Jahresvergleich um 0,8 % (Prognose 0,8 %) nach 1,1 % (revidiert von 1,0 %) zu. Reale Löhne verzeichneten per August einen Anstieg um 3,0 % (Prognose 3,0 %) nach zuvor 3,0 %. Die Arbeitslosenquote sank per August von zuvor 4,5 % auf 4,3 % (Prognose 4,4 %) und markierte den tiefsten Stand seit 1992! Diese Erfolgsgeschichte unter Putin, Sanktionen hin oder her, verdient einen Chart!

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem Euro favorisiert. Ein Überwinden der Widerstandszone bei 1.1160 - 80 negiert den positiven Bias des USD.

Viel Erfolg!

Kommentare