Der Euro eröffnet heute gegenüber dem USD bei 1.1407 (07:33 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1.1378 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 112.07. In der Folge notiert EUR-JPY bei 127.87. EUR-CHF oszilliert bei 1.1366.

Risikoaktiva standen gestern und heute in Fernost unter erheblichem Druck:

Die Bewertungsanpassungen der letzten Wochen sind mittlerweile als sportlich zu klassifizieren. Auslöser dieser Entwicklung sind einerseits die im Raum stehenden oder verfügten Handelshemmnisse ausgehend von den USA, andererseits ist es das Thema der von den USA ausgehenden geopolitischen Spannungen. Die Auswirkungen der US-Eskalation in diesen beiden Feldern hat in den letzten Monaten außerhalb der Vereinigten Staaten die Stimmungsbarometer belastet.

Aber auch der angekündigte Pfad der US-Zinserhöhungen in Verbindung mit einer Zinsversteifung am Kapitalmarkt hat Sorgen bezüglich der aufstrebenden Länder forciert. Zusätzlich hat Italien für Furore mit seinem nicht stabilitätskonformen Budget verursacht. Das Risiko eines ungeordneter Brexits ist erheblich, da sich das Zeitfenster für eine Einigung schließt. Bei den letzten beiden Themen stehen das UK und Europa in der Schusslinie.

Diese Hintergründe und Risikocluster sind mitverantwortlich dafür, dass Unternehmen in der aktuellen Berichtssaison ihre Ausblicke im Rahmen von Umsatz- und Gewinnwarnungen anpassen oder zurücknehmen. Dabei läuft die Weltwirtschaft weiter mit einem beachtlichen Wachstumsclip, derzeit voraussichtlich um die 3,5% annualisiert mit entsprechenden Skaleneffekten für die Unternehmen.

Die leichten globalen Dynamikverluste in der Weltwirtschaft schlagen sich derzeit überproportional in Diskontierungen bei den Risikoaktiva nieder.

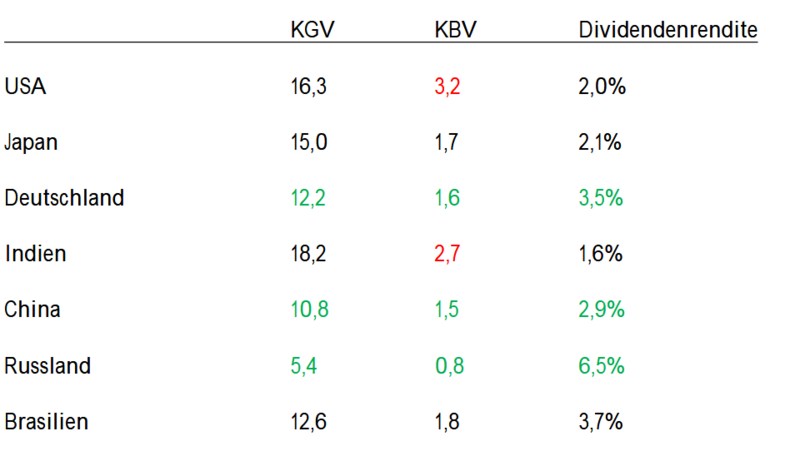

Die Kerndaten an Aktienmärkten liefern derzeit folgendes Bild: Wir werfen einen Blick auf Kurs/Gewinn und Kurs-Buch Verhältnisse als auch auf Dividendenrenditen in ausgewählten Märkten:

Weder im historischen noch im aktuellen Kontext kann hier von Überbewertungen oder sportlichen Bewertungen die Rede sein, die regelmäßig Grundlage für Crashs sind und die in DAX oder S&P spielen auf dem gleichen Spielfeld ...

Die Daten der Eurozone lieferten gestern überwiegend belastende Einflüsse für den Euro und Märkte.

So sanken die Einkaufsmanagerindices per Oktober (Erstschätzung), die von Markit ermittelt werden, deutlicher als erwartet.

- PMI verarbeitendes Gewerbe: 52,1 nach zuvor 53,2 (Prognose 53,0)

- PMI Dienstleistungen: 53,3 nach zuvor 54,7 (Prognose 54,5)

- PMI Composite: 52,7 nach zuvor 54,1 (Prognose 53,9)

Die Geldmenge M-3 stieg per September den Erwartungen entsprechend um 3,5%. Die Kreditvergabe an private Haushalte wies einen Wachstumsclip im Jahresvergleich um 3,1% (VM 3,1%) aus. Im Sektor der Kreditvergabe an Unternehmen nahm das Volumen um 4,3% nach zuvor 4,2% zu.

Ergo impliziert die Kreditvergabe ein solides Bild. Mehr noch ist diese Kreditausweitung weiterhin als konservativ zu klassifizieren. Wiederkehrende Einkommen sind und bleiben Hauptfaktor der wirtschaftlichen Expansion.

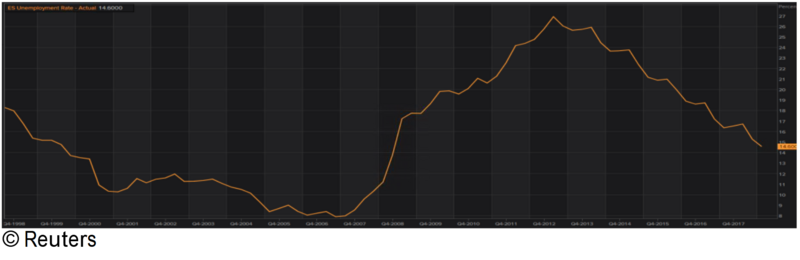

Spanien setzte heute früh nachhaltig positive Akzente. So ist es, liebes Rom, wenn man solidarisch Hausaufgaben macht. Per 3. Quartal sank die Arbeitslosenquote von zuvor 15,30% auf 14,60% (Prognose 14,90%) und markierte den niedrigsten Stand seit dem 4. Quartal 2008 - noch mehr wiederkehrende Einkommen!

Aus den USA erreichte uns ein gemischtes Bild:

Hier legten die Einkaufsmanagerindices von Markit per Erstschätzung Oktober deutlich zu.

- PMI verarbeitendes Gewerbe: 55,9 nach zuvor 55,6 (Prognose 55,5)

- PMI Dienstleistungen: 54,7 nach zuvor 53,5 (Prognose 54,0)

- PMI Composite: 54,8 nach zuvor 53,9

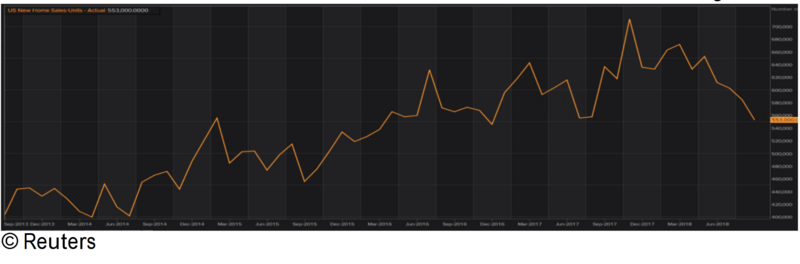

Der Absatz neuer Wohnimmobilien sank per September unerwartet um 5,5% im Monatsvergleich von zuvor 585.000 (revidiert von 629.000) auf 553.000 Objekte (Prognose 625.000). Damit ergab sich der schwächste Wert seit Dezember 2016. Das erhöhte Zinsniveau hat offensichtlich seinen Preis! Das wird auch in der Federal Reserve bemerkt werden. Wir favorisieren zwei und nicht vier Zinserhöhungen!