Doch in welchen Händen konzentrieren sich diese Vermögen? In Händen von nur noch wenigen Einzelnen wie Warren Buffet, dem momentan nachgesagt wird, nicht mehr zu wissen, wohin mit seinen $100 Milliarden an Cashbeständen.

Rettungsmaßnahmen waren „Bailout für Reiche“

Was geschieht, wenn ein guter Teil dieser durch Unternehmen und Konsumenten aufgenommenen Schulden nicht mehr rückzahlbar ist, hatten wir auf dem Höhepunkt der Finanzkrise in den Jahren 2008 und 2009 erlebt.

Die daraufhin folgenden Rettungsmaßnahmen seitens Regierungen und Notenbanken haben das globale Wirtschaftssystem gewiss nicht stabiler gemacht. Ganz im Gegenteil wurde an den globalen Finanzmärkten einfach so weitergemacht wie vor Ausbruch der Finanz- und Bankenkrise.

Darüber hinaus wurde rücksichtslos handelnden Kreditgebern ein bislang ungesehener Bailout geliefert, was durch Beobachter wie Jim Rogers seit jeher als „Bailout für Reiche“ bezeichnet wurde. Mit einem funktionierenden Kapitalismus hat dies alles gewiss nichts mehr zu tun.

Aber wehe, wehe, wehe! Wenn ich auf das Ende sehe!!

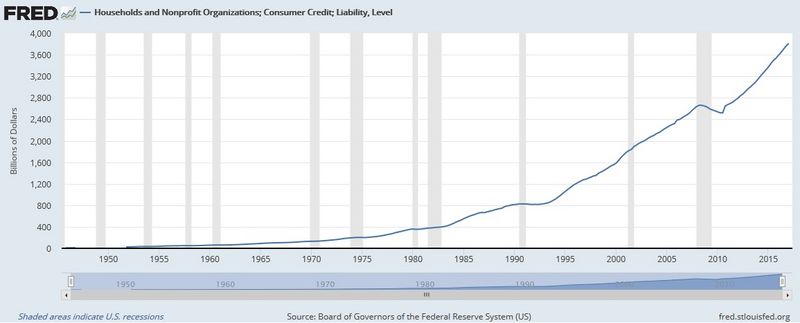

Auch der Privatsektor hat augenscheinlich keinerlei Lehren aus der Finanzkrise gezogen. Andernfalls würden die meisten Länderstatistiken nicht aufzeigen, dass private Verbraucher und Unternehmen niemals so hoch verschuldet gewesen sind wie momentan. Solange das Negativ- und Nullzinsumfeld (exklusive den Vereinigten Staaten) noch anhält, mögen ernsthafte Probleme noch nicht auftauchen.

Doch falls die Zinsen, wie Ex-Fed-Chef Alan Greenspan erst kürzlich wieder warnte, unverhofft in die Höhe schießen sollten, dürfte die Lage, wenn nicht morgen, so doch übermorgen, ganz anders in der Welt aussehen.

Und so zeigt eine neue Statistik der Federal Reserve, dass die amerikanischen Konsumentenschulden im Monat Juni erneut auf ein neues Allzeithoch geklettert sind. Auf $3,86 Billionen (!) beläuft sich der Betrag mittlerweile, den amerikanische Haushalte Kreditgebern aller Art schulden. In diesem Zuge kletterten auch die ausstehenden Fahrzeug- und Studentenkredite auf neue Rekordhochs.

Furchterregende Entwicklung

Der zu Wochenbeginn veröffentlichte Bericht der Fed zeigt auf, dass die allgemeine Verschuldung unter Amerikas Privathaushalten im Monat Juni um $12,4 Milliarden gestiegen ist. Gegenüber dem Monat Mai, in dem $18,3 Milliarden an frischen Darlehen aufgenommen wurden, ist dies zwar ein leichter Rückgang.

Doch aus meiner Sicht ist die aktuelle Entwicklung schlichtweg furchterregend. Sowohl Unternehmen als auch Verbraucher scheinen nicht damit zu rechnen, dass der Zahltag irgendwann kommen wird. Fast erweckt es den Eindruck, als gäbe sich Amerika bereits seit einiger Zeit der Illusion des Erhalts von Freibier hin.

Es stellt sich aus aktueller Sicht die Frage, zu welchem Zeitpunkt es einfach nicht mehr möglich sein wird, den turmhohen Kreditberg weiter auf zu schulden. Gleichzeitig stellt sich die Frage, wie die US-Wirtschaft, die nach wie vor mit einem Anteil von mehr als 70% vom heimischen Konsum abhängig ist, darauf reagieren wird, wenn dieser Zeitpunkt einmal erreicht sein wird.

Nicht revolvierende Darlehen, zu denen unter anderem Fahrzeug- und Studentenkredite gehören, kletterten im Monat Juni um weitere $8,3 Milliarden. Erst vorgestern hatte ich Ihnen neueste Zahlen zu den amerikanischen Studentenkreditmärkten präsentiert.

Dass unter Bezugnahme auf die aktuell gemessene Säumnisquote hier mittlerweile mehr als $150 Milliarden im Feuer stehen, ist zumindest Besorgnis erregend, zumal die Säumnisquote beständig am Klettern ist.

Erste Warnzeichen aus dem US-Handelsministerium?

Die Kreditkartenverschuldung wuchs unter den Amerikanern im Monat Juni indes um weitere $4,1 Milliarden. Auch hier erfolgte im Vergleich mit dem Monat Mai (Zuwachs von $6,9 Milliarden) zwar ein moderater Rückgang. Doch nichtsdestotrotz klettert die Verschuldung weiter in die Höhe.

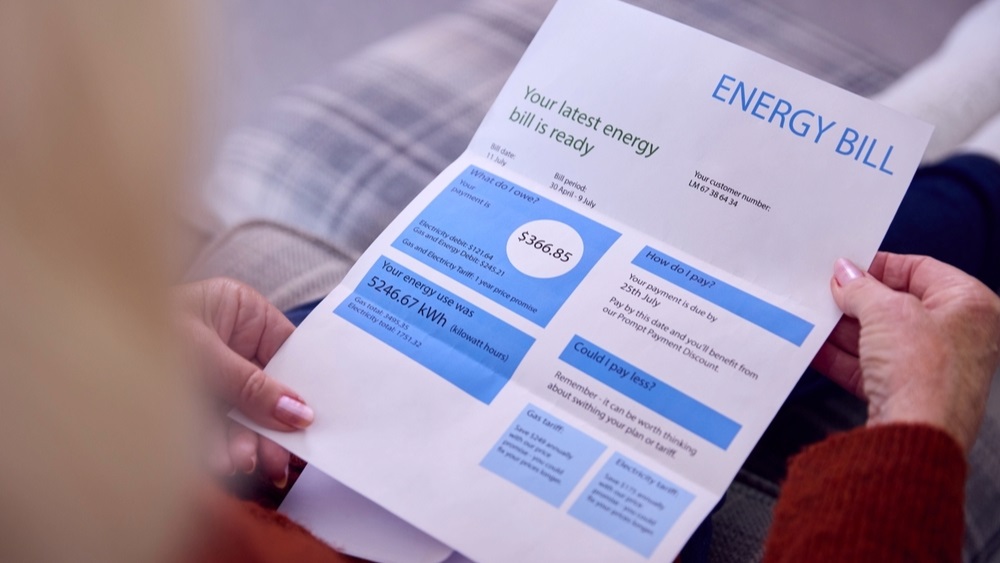

Ausgenommen aus dem Bericht der Fed sind Hypothekendarlehen und Kredite anderer Art, die durch irgendeine Sicherheit unterlegt sind. Als Warnzeichen könnte ein bereits in der vergangenen Woche publizierter Bericht des US-Handelsministeriums interpretiert werden.

Danach haben sich die privaten Verbraucherausgaben im Monat Juni abgeschwächt, was wohl direkt in Verbindung mit der Tatsache stehen dürfte, dass die Einkommenszuwächse in den Vereinigten Staaten im Juni auf dem niedrigsten Niveau innerhalb der letzten sieben Monate gelegen haben.

Kommentare

Kernsatz: "Sowohl Unternehmen als auch Verbraucher scheinen nicht damit zu rechnen, dass der Zahltag irgendwann kommen wird." Was soll passieren? Erinnern wir uns, als 1971 die Goldbindung des US-Dollars durch Präsident Nixon aufgehoben wurde; Alle Welt lieferte Waren und Rohstoffe (insbesondere Erdöl) gegen US Dollar. Mit einem Federstrich wurde der Dollar "wertlos", bedruckte Baumwolle. Eigentlich das Schlimmste, was einem Land, einer Währung passieren konnte. Und hat es dem Dollar geschadet? Nach wie vor wird er auf jedem Erdteil mit Kußhand entgegen genommen, egal ob in Paris, Moskau, Kairo oder Caracas. In jeder verdammten Bar auf dieser Welt können Sie damit Ihren Drink bezahlen. Dann streichen die Amerikaner eben 3 Stellen vor dem Komma, und dann?

Schulden, selbst ein paar wenige, sind eine sehr schlechte Idee...!

Beschäftigt man sich mit den Szenarien die ja nun schon passiert sind, lassen sich Schulden nur durch das Vernichten von Vermögen gänzlich tilgen..

Dazu gibt es grob 3 Möglichkeiten:

1. Krieg

2. Währungsreform

3. Inflation

Nun unterscheiden wir werthaltige Anlageformen in Nominalwerte, Sachwerte und intrinsiche Werte... Diese Anlageformen glänzen entweder mit der Möglichkeit einer Rendite oder mit der Werterhaltungsfunktion (beides zusammen geht kaum; das kennt man auch bei Aktien Gewinn und Sicherheit...)

Was passiert mit Schulden?

Bei der Inflation wäre man nur dann Gewinner, wenn die Einkommen mit der Inflationsrate wachsen, aber die Zinsen der Altschulden gleich blieben... Sinn ist ja der Schuldenabbau, also werden die Einkommen nicht so schnell wachsen wie die Inflation und die Altschulden unterliegen lediglich einer Zinsbindungsfrist... Da ein immer höherer Anteil des Einkommens für das tägliche Leben draufgeht, bleibt einem weniger für den Schuldendienst, der nach Ablauf der Zinsbindung auch noch teurer wird...

Bei der Währungsreform werden einfach unterschiedliche Sätze für Vermögen und Schulden zugrundegelegt... Damit es nicht zu simpel ist, werden Freigrenzen eingeführt. Damit alle Vermögensformen gleichermaßen abgeschöpft werden können, erfolgt ein Lastenausgleich...

Beim Krieg geht´s noch simpler.-.- Kriegsanleihen, Beschlagnahme etc. etc.

Nominalwerte können zu allererst abgeschöpft werden... Einfach indem man den Zahlenwert ändert..

Sachwerte also Immobilien und auch Aktien werden über Besteuerung und Lastenausgleich geschröpft.

Intrinsische Werte wie Edelmetalle etc. werden im Handel beschränkt...

In allen Fällen wird man bei Schulden ein Problem haben...

Nur in einem einzigen Fall (und der ist sehr selten) hat man mit Schulden ein wenig Glück.. und das ist genau heute in der Niedrigzinsphase, wenn KEIN Crash und KEINE Korrektur kommt....

Das lustige: Alle investieren momentan in Betongold und verschulden sich dabei... Käme es zu einer Umverteilung und einem Lastenausgleich, würden Immobilien mit einer Zwangshypothek belegt (das kam schon mehrfach vor ( man kann hierzu auch mal die Geschichte über die Entstehung der KFW nachlesen). Was viele nicht wissen: Die Höhe der Zwangshypothek ist meist der X-te Prozentsatz des Immobilienwertes OHNE Berücksichtigung der Grundschulden. Die Grundschulden haben mit der Zwangshypothek nicht das geringste zu tun, denn es soll ein Lastenausgleich erfolgen bei den Verlusten der verschiedenen Anlageassets. Die eingetragenen Schulden sind Sache des Besitzers und könnten z.B. auch als gebündelte Schuldverschreibung (lediglich besichert durch die Immobilie) von einer Bank zur anderen weitergereict werden (Stichwort: Grundschuldfalle).

Wie dem auch sei... Es dürften viele Immobilienfinanzierungen platzen. Damit erhöht sich das Angebot und der Marktwert der Immobilie sinkt... Wodurch sehr viele knapp finanzierte Immobilien noch schneller unter Wasser geraten (Stichwort: Nachschusspflicht oder Zwangsversteigerung...). Damit wird das Marktangebot noch größer... Die Mieten selbst werden gedeckelt, um eine horrende Obdachlosigkeit zu verhindern.. Weshalb noch mehr Immobilien-Finanzierungen platzen... Die dazugehörigen, mittlerweile geschlossenen, Fonds ebenso....

Genau dann wäre der richtige Zeitpunkt, um mit intrinsischen Werten, andere Sachwerte wie Immobilien und Aktien günstig einzukaufen (sofern das dann noch legal ist, weil auch hier ja ein Ausgleich der Lasten erfolgen soll und der Handel beschränkt wurde...)

Selbst eine schuldenfreie Immobilie lässt sich wunderbar mit einer hohen Grundsteuer und einer Zwangshypothek belegen..