Der EUR eröffnet gegenüber dem USD bei 1,0630 (05:29 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0602 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 154,64. In der Folge notiert EUR-JPY bei 164,38. EUR-CHF oszilliert bei 0,9697.

Märkte: Börsenampel jetzt "gelb"

An den Finanzmärkten dominierten gestern sowohl partielle Risikoaversion als auch erhöhte Risikobereitschaft. Das Thema Risikoaversion gilt vor allen Dingen für die Bewertung Kontinentaleuropas, allen voran Deutschlands. Mehr Risikobereitschaft gab es in anderen Weltregionen.

Gestern lieferten die neuen Prognosen des IWF für die Weltwirtschaft positive Impulse. Die Prognose wurde positiv angepasst (siehe unten).

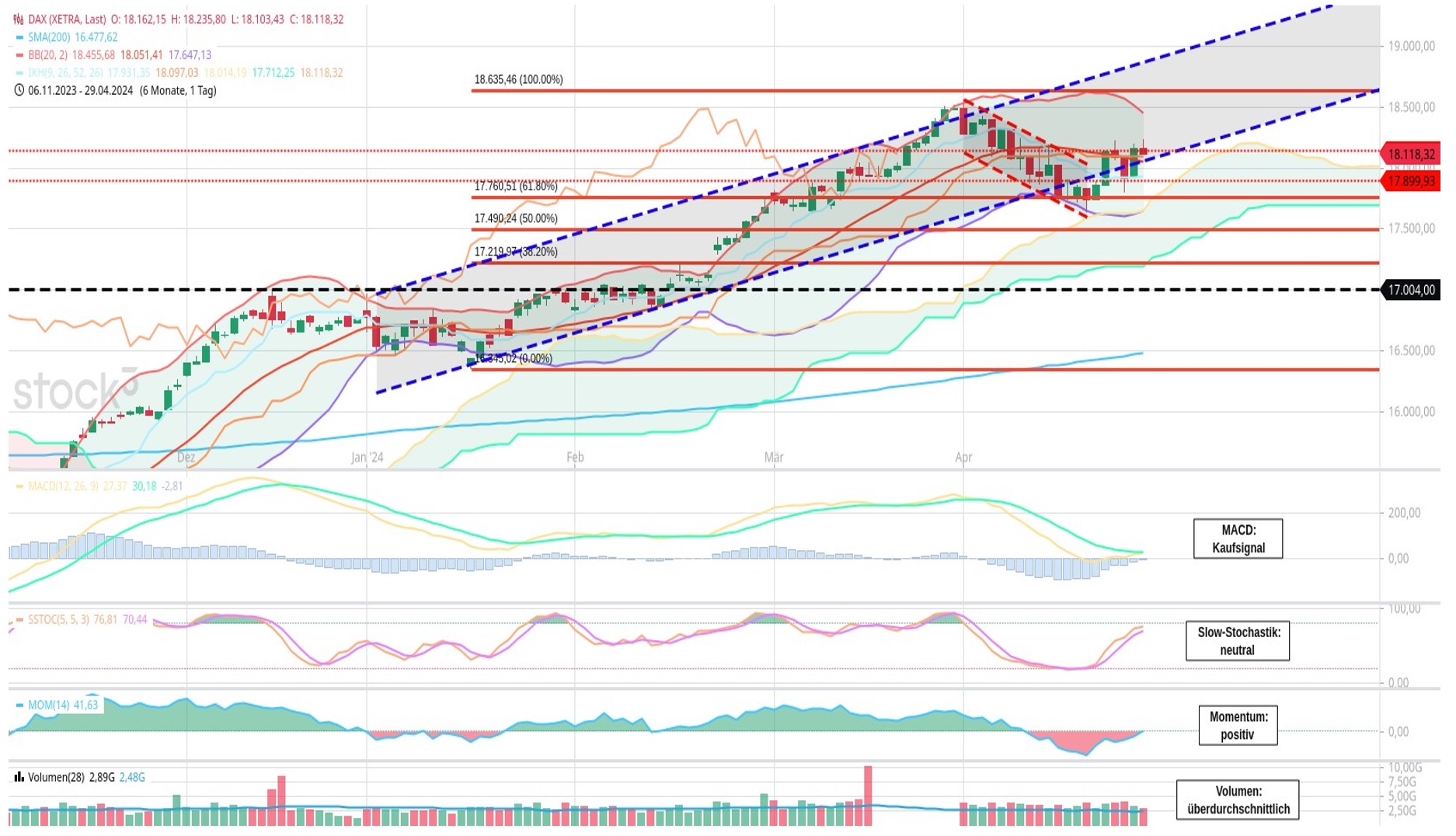

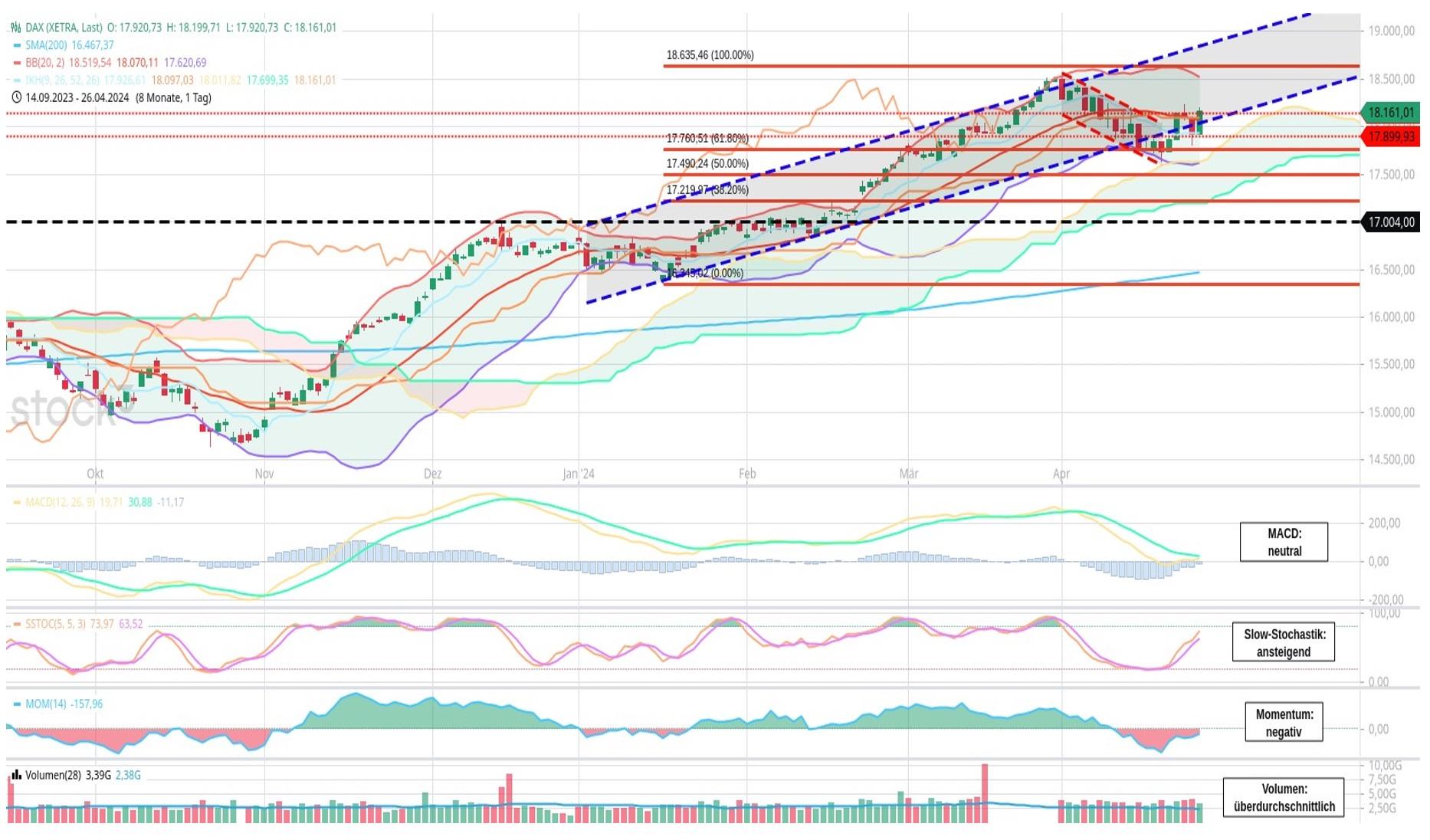

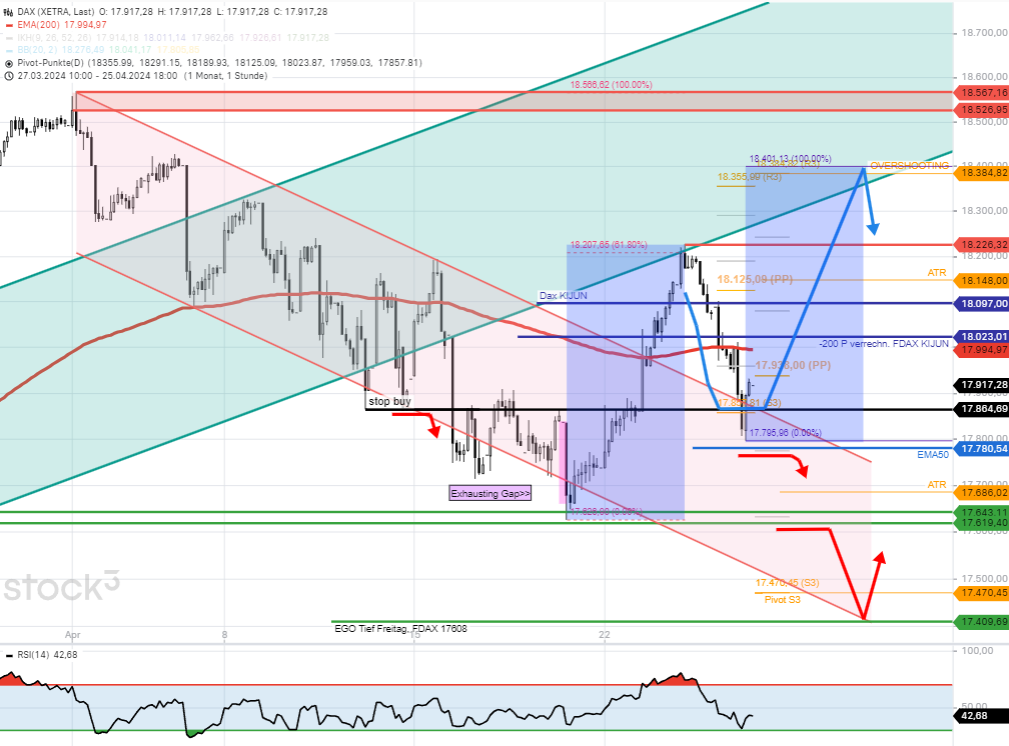

Das galt jedoch nicht für die Eurozone und es galt noch weniger für Deutschland. In der Folge stand der deutsche Aktienmarkt im internationalen Kontext unter dem stärksten Abgabedruck (Xetra-DAX -1,44%, Late DAX -0,75%). Der EuroStoxx verlor weniger dynamisch (-0,35%). Mit der fortgesetzten Abwärtsbewegung wurde die Marke im DAX von 17.850 Punkten (Xetra-Schluss) unterschritten. Die Börsenampel sprang auf die „Gelbphase“.

US-Märkte zeigten kein eindeutiges Bild trotz weiter anziehender Zinsen am Kapitalmarkt und belastender Aussagen des US-Notenbankchefs. Powell sagte, die Geldpolitik müsse länger restriktiver ausgestaltet sein. Powell verwies sowohl auf den Anstieg der Verbraucherpreise in den zurückliegenden Monaten als auch die widerstandsfähige Wirtschaft (IWF BIP-Prognose aktuell 2,7%). Der S&P 500 gab um 0,22% nach. Dagegen stiegen der Citi US Tech 100 um 0,12% und der Dow Jones um 0,25%.

In Fernost verloren der Nikkei (Japan), Stand 08:04 Uhr, 0,84%, der Sensex Index (Indien) 0,62%, der Kospi-Index (Südkorea) 0,28% und der Hangseng Index (Hongkong) 0,54%. Dagegen legte der CSI 300 (China) um 1,03% zu.

Nachdem der Widerstand bei der US-Rendite 10-jähriger US-Staatsanleihen bei 4,50% überwunden wurde, setzte sich der Renditeanstieg fort (aktuell 4,66%). Die 10-jährige Bundesanleihe rentiert bei 2,48% und „kämpft“ mit dem Renditewiderstandsniveau bei 2,50%. Der EUR ist am Devisenmarkt neben dem JPY der Verlierer. Das Thema mangelnder Qualität der Rahmendaten belastet die Wirtschaft, die Währung und die Assets Europas ursächlich. Gold bleibt sehr gefragt, Silber zeigt sich zwischenzeitlich immer wieder anfällig für Korrekturen.

Neue IWF Prognosen: Positive Anpassung für Weltwirtschaft, prekär für Deutschland!

Der IWF hat in seinem World Economic Outlook per April die globale Wachstumsprognose von 3,1% auf 3,2% erhöht (Oktober 2023 2,9%, Januar 2024 3,1%). Treiber des Wachstums seien Indien, China, Russland und die USA. Die Prognosen für die Eurozone und mehr noch für Deutschland wurden gesenkt.

Kommentar: Die Eurozone ist der große Verlierer in der Weltwirtschaft. Die politische Ausrichtung hat zu internationalem Bedeutungsverlust in den Sektoren Außenpolitik und Ökonomie geführt. Die Rahmenbedingungen, die wir anbieten, liefern nicht den Grad der Konkurrenzfähigkeit (Energie, Steuern, Bürokratie, IT (D), Infrastruktur (D), außenpolitische Hybris), der erforderlich ist, um angemessen an der Entwicklung der Weltwirtschaft zu partizipieren.

Die Daten implizieren nicht nur, sondern sie zwingen zu markanten Neuausrichtungen in der Politik Europas hin zu einer Abwendung von der gelebten Realitätsverweigerung. Das gilt vor allen für Deutschland, denn wir, das Paradepferd der EU vor 10 Jahren, sind nun der „abgehalfterte Gaul“, der Europa nach unten zieht.

© Netfonds AG, Daten IWF WEO 04/2024 (in Klammern Veränderung gegenüber WEO 01/2024)

Scholz: Keine Abkoppelung von China

Kanzler Scholz hat bei seinem Besuch in China betont, dass Deutschland sich wirtschaftlich nicht von China abkoppeln wolle. Er sagte, er wolle sehr klar sagen, Deutschland will kein Decoupling von China. Viele andere Länder wollten es auch nicht (aber, wer will es?). Man wolle den wirtschaftlichen Austausch fortsetzen und auch intensivieren. Unsere Lieferketten seien eng verwoben. Das habe wirtschaftliche Vorteile, aber es könne auch dazu führen, dass Schocks durch Lieferketten weitergegeben würden. Deshalb gehe es um Risikomanagement, Diversifizierung und Resilienz. Es brauche vor allen Dingen Wettbewerbsgleichheit für Unternehmen.

Kommentar: Die Bundesregierung scheint auf Linie mit dem DIHK, dem BDI, weiteren Verbänden und diesem Report (frühzeitigerer Klartext als DIHK, BDI etc.) zu sein. Das signalisiert Realitätsnähe und ansatzweise Interessenorientiertheit. Beides ist nach den vorherigen Irrungen bitter notwendig. Die Zahlen vom IWF für Deutschland, die nichts anderes als eine schallende Ohrfeige für die Gesamtpolitik ist (Wirtschaftsministerium, Außenamt), mögen bei der Erkenntnisgewinnung in der Bundesregierung eine Rolle gespielt haben. Als Fazit bietet sich an: Esoterische Polit-Narrative ohne Fundament (Aristoteles, Struktur) haben „kurze Beine“ in Zeiten von Umbrüchen und werden von der Realität eingeholt!

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: ZEW-Sentiment Index stark – Lageindex bleibt schwach

Die Handelsbilanz der Eurozone wies in der saisonal bereinigten Fassung einen Überschuss in Höhe von 17,9 Mrd. EUR nach zuvor 27,1 Mrd. EUR (revidiert von 28,0 Mrd. EUR) aus. Der ZEW-Erwartungsindex für die Eurozone nahm per April von zuvor 33,5 auf 43,9 Zähler zu (höchster Indexwert seit September 2022).

Deutschland: Der ZEW Economic Sentiment Index stellte sich per April auf 42,9 Punkte (Prognose 35,0, Vormonat 31,7). Es ist der höchste Stand seit Februar 2022. Der ZEW Lageindex lag per April bei -79,2 (Prognose -76,0) nach zuvor -80,5 Zählern.

Die aktuellen Verwerfungen in Nahost als auch der Druck auf den Aktienmärkten sind sowohl bei dem ZEW-Index der Eurozone als auch den Indices Deutschlands nicht vollständig berücksichtigt (Erfassungszeitraum, befragt wird die Finanz-, nicht die Realwirtschaft).

Deutschland: Die Großhandelspreise verzeichneten per März im Monatsvergleich einen Anstieg um 0,2% nach zuvor 0,2% (revidiert von -0,1%). Im Jahresvergleich ergab sich ein Rückgang um 3,0% nach zuvor -3,0%.

China: BIP im 1. Quartal 2024 deutlich stärker als erwartet

USA: Zinsanstieg belastet Neubaubeginne

Die Zahl der Neubaubeginne lag in der auf das Jahr hochgerechneten Fassung (annualisiert) per März bei 1,321 Mio. (Prognose 1,487 Mio., Vormonat 1,549 Mio., Tief seit 08/2023). Die Zahl der Baugenehmigungen stellte sich in der annualisierten Fassung auf 1,458 Mio. (Prognose 1,525 Mio., Vormonat 1,523 Mio.).

Die Industrieproduktion stieg per März im Monatsvergleich um 0,4% (Prognose 0,4%, Vormonat revidiert von 0,1% auf 0,4%). Im Jahresvergleich kam es zu einem unveränderten Ergebnis (Vormonat revidiert von -0,23% auf -0,30%). Die Kapazitätsauslastung lag per März bei 78,4% (Prognose 78,5%) nach zuvor 78,2% (revidiert von 78,3%).

Japan: Reuters Tankan Indices schwächer

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden des Widerstandsniveaus bei 1,0950 – 1,0980 negiert das für den EUR negative Szenario.

Viel Erfolg!

Risikohinweis

Dieser Artikel dient nur zu Informationszwecken, bietet keine Anlageberatung und empfiehlt nicht den Kauf oder Verkauf von Wertpapieren. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Ergebnisse.

Hinweis

Dirk Müller sowie die Finanzethos GmbH haben sich verpflichtet den Kodex des Deutschen Presserates für Finanz- und Wirtschaftsjournalisten einzuhalten. Der Verhaltenskodex untersagt die Ausnutzung von Insiderinformationen und regelt den Umgang mit möglichen Interessenkonflikten. Die Einhaltung des Verhaltenskodex wird jährlich überprüft. Dies gilt auch für die für Dirk Müller oder für die Finanzethos GmbH tätigen freien Journalisten.

Kommentare

"Esoterische Polit-Narrative ohne Fundament", der ist gut;

Könnten Sie einmal herausbekommen, warum gerade Deutschland gegenüber der Ukraine dermaßen in "die Pflicht genommen" wird bzw. der Meinung ist, die Ukraine retten zu müssen?