Der EUR eröffnet gegenüber dem USD bei 1,0651 (05:24 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0623 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 153,69. In der Folge notiert EUR-JPY bei 163,69. EUR-CHF oszilliert bei 0,9737.

Märkte: Nahost-Konflikt heizt Risikoaversion an

An den Finanzmärkten nahm die Risikoaversion markant zu. Der zuvor angekündigte Angriff des Iran auf Israel als Reaktion auf den Angriff Israels auf die iranische Botschaft in Syrien fand am Wochenende statt. Die Weltgemeinschaft verurteilte zu größten Teilen diese militärische Aktion des Iran und mahnt, keine weitere Eskalation zuzulassen. Das Risiko einer Eskalation bleibt gegeben und wirkte sich heute früh im Handel in Fernost ex China belastend auf die Finanzmärkte aus.

Neben diesem Krisenfeld ergibt sich in der westlichen Sanktionspolitik eine Eskalation. Die Regierungen der USA und des UK haben den Metallbörsen untersagt, Aluminium, Kupfer und Nickel aus russischer Produktion anzunehmen. Die Börse LME warnt vor Konsequenzen. Ich schließe mich den Warnungen der LME an (siehe unten).

Das Datenpotpourri lieferte positive Datensätze aus Großbritannien (BIP; Industrieproduktion, Handelsbilanz), aus Brasilien (Industrieproduktion) als auch aus Japan ("Machinery Orders").

Dagegen enttäuschten Daten aus Italien (Industrieproduktion), China (Handelsbilanz) als auch den USA. Dort sank das Verbrauchervertrauen unerwartet und höhere Importpreise belasten. Von Seiten diverser Vertreter der US-Notenbank erreichten uns diverse Einlassungen, die das jüngst angepasste Erwartungsbild von bis zu zwei Zinssenkungen im laufenden Jahr untermauern. Andere Töne kamen von Seiten des französischen und des österreichischen Notenbankpräsidenten. Beide äußerten sich in Richtung einer ersten Zinssenkung der EZB im Juni 2024. Die Divergenz bei den Verbraucherpreisen zwischen USA und Eurozone als auch den Vorlaufpreisindikatoren (Erzeugerpreise, Importpreise) liefert den sachlichen Hintergrund.

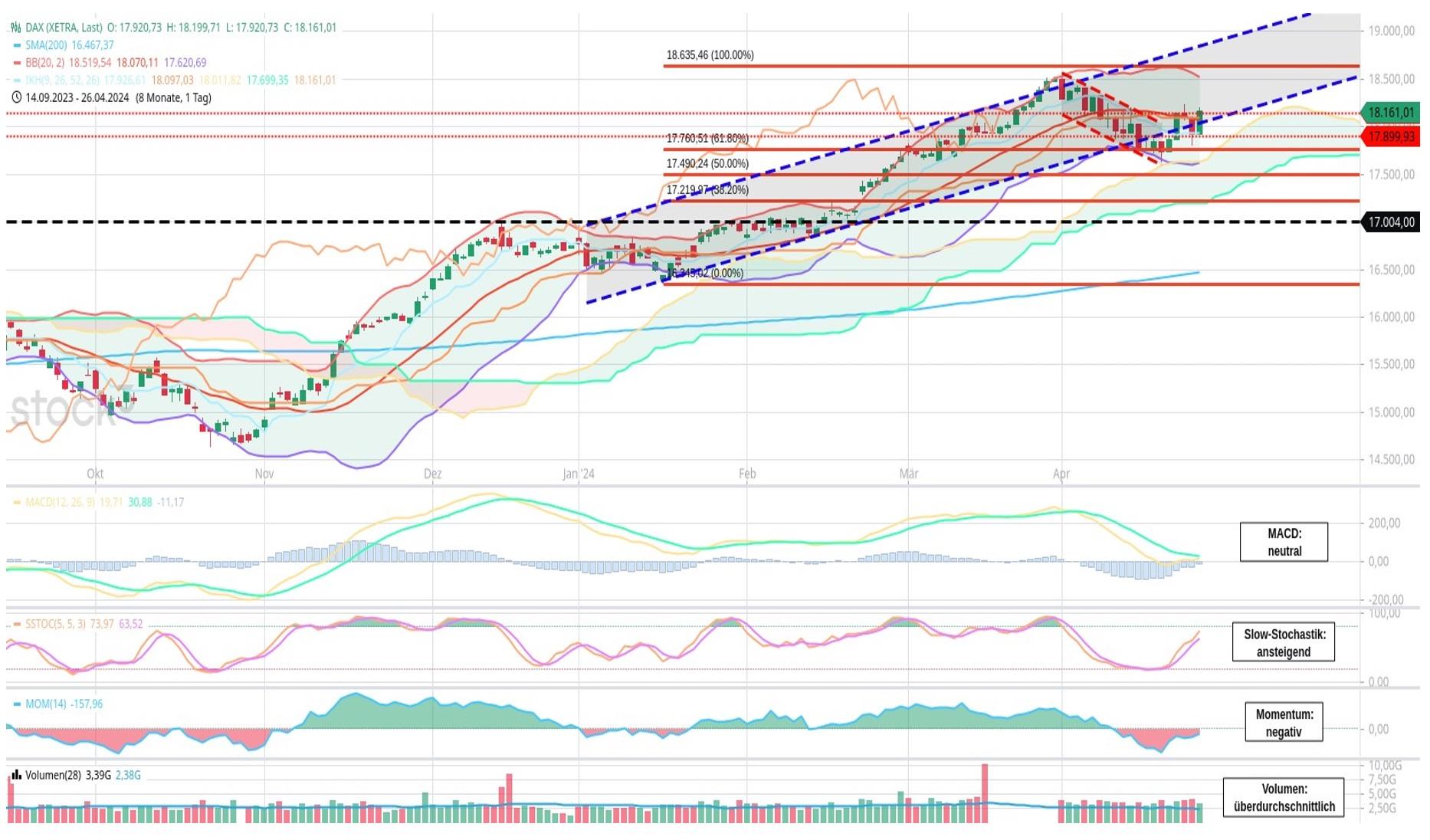

Aktienmärkte standen weltweit mit der Ausnahme von Festlandchina (+2,06%) unter Druck (Late DAX -1,05%, EuroStoxx 50 -1,22%, S&P 500 -1,84%, Citi US Tech 100 -1,62%, Nikkei -0,86%). Rentenmärkte zeigten Erholungsmerkmale. 10-jährige Bundesanleihen rentieren mit 2,36% (Vortag 2,46%), 10-jährige US-Staatsanleihen mit 4,55% (Vortag 4,57%).

Der USD profitierte von der erhöhten Risikoaversion gegenüber EUR, Gold und Silber.

EZB-Umfrage (SPF) mit leichter BIP-Korrektur per 2024

Hintergrund: Die EZB befragt in ihrem Survey of Professional Forecasters (SPF) vier Mal im Jahr Volkswirte zu deren Wachstums- und Inflationsprognosen für die Eurozone. Die Experten haben ihre Konjunkturprognose für die Eurozone per 2024 von bisher 0,6% auf 0,5% gesenkt. Per 2025 gehen sie von 1,4% (Januar-Prognose 1,3%) Wachstum aus, für 2026 wie bisher von 1,4% und längerfristig von 1,3%.

Kommentar: Das Muster erinnert an die jüngere Vergangenheit. Das aktuelle Jahr wird negativ angepasst und dafür das kommende Jahr positiv angepasst. Das Prinzip Hoffnung lebt.

Die Inflationsprognosen ließen die Fachleute unverändert. Sie prognostizieren per 2024 eine durchschnittliche Teuerungsrate von 2,4%, und per 2025 und 2026 von 2,0%. Die längerfristige Inflationsprognose liegt liegt weiter bei 2,0%.

Kommentar: Die Trefferwahrscheinlichkeit der Inflationsprognosen wird dann hoch sein, wenn die Geopolitik (exogener Faktor) keine weiteren Verschärfungen mit sich bringt und maßgeblich endogene Entwicklungen aus den Volkswirtschaften der Länder der Eurozone für den Inflationspfad verantwortlich zeichnen. Ist das gewährleistet (Nahost, LME/CME)?

Metallbörse LME und CME verbannen russische Metalle

Die Regierungen in Washington und London hatten am Freitag den Metallbörsen (CME und LME) die Annahme von neuem Aluminium, Kupfer und Nickel aus russischer Produktion untersagt und die Einfuhr der Metalle in die USA und Großbritannien verboten.

Das US-Finanzministerium teilte mit, die London Metal Exchange (LME) und die Chicago Mercantile Exchange (CME) seien damit nicht mehr in der Lage, neue Metalle anzunehmen. Die Londoner Metallbörse LME hat im Einklang mit neuen britischen und US-Sanktionen den Handel mit russischen Metallen auf seiner Plattform untersagt. Betroffen seien Metalle, die ab dem 13. April produziert würden. Die Sanktionen zielen darauf ab, Russlands Einnahmen aus dem Export von Metallen durch Konzerne wie Rusal und Nornickel zu beschneiden.

Kommentar: Der Sanktionsmodus wird seitens der Achse Washington/London fortgesetzt und forciert. Es stellt sich die Frage, inwieweit diese Sanktionen uns selbst ins Mark treffen werden. Dazu bedarf es der Antwort auf die Frage, wie bedeutend Russland bei diesen Metallen ist. Werfen wir diesbezüglich einen Blick auf die Reserven an Metallen bei der LME.

Die 1876 gegründete LME (London Metal Exchange) ist die weltgrößte Metallbörse. Der Anteil des verfügbaren Aluminiums russischer Herkunft in LME-Lagern lag im März bei 91%, der Kupferanteil bei 62% und der von Nickel bei 36%.

Die CME erklärte am Samstag auf Anfrage der Nachrichtenagentur Reuters zu den Sanktionen und dem Anteil russischen Metalls in ihren Lagern: "Wir prüfen das derzeit und werden unsere Märkte über etwaige Auswirkungen informieren. Die Herkunft des gelagerten Metalls sei vertraulich."

Kommentar: Die IEA (Internationale Energieagentur) hatte bezüglich der Sanktionen gegen Russlands Energiesektor gewarnt, dass die Welt ohne russische Energielieferungen nicht auskomme. Das hat sich als korrekt erwiesen. Sanktionierende europäische Länder erhalten weiter russische Energiemoleküle auf Umwegen und zu Kosten, die die eigene Versorgung verteuern und die die Standortattraktivität markant beeinträchtigen (Symbolpolitik zulasten der eigenen Länder).

Auch bei Metallen spielt Russland in der globalen Grundversorgung eine wichtige Rolle. Wiederholt sich das Thema jetzt in diesen Metallsektoren zulasten insbesondere Kontinentaleuropas? Heute wird es an den Metallmärkten spannend. Wie werden die Preisreaktionen ausfallen? Was heißt das für die Grundversorgung weltweit, aber insbesondere für Europa? Was wird das für Folgen für die Inflationsentwicklungen haben?

Mercedes Stern strahlt

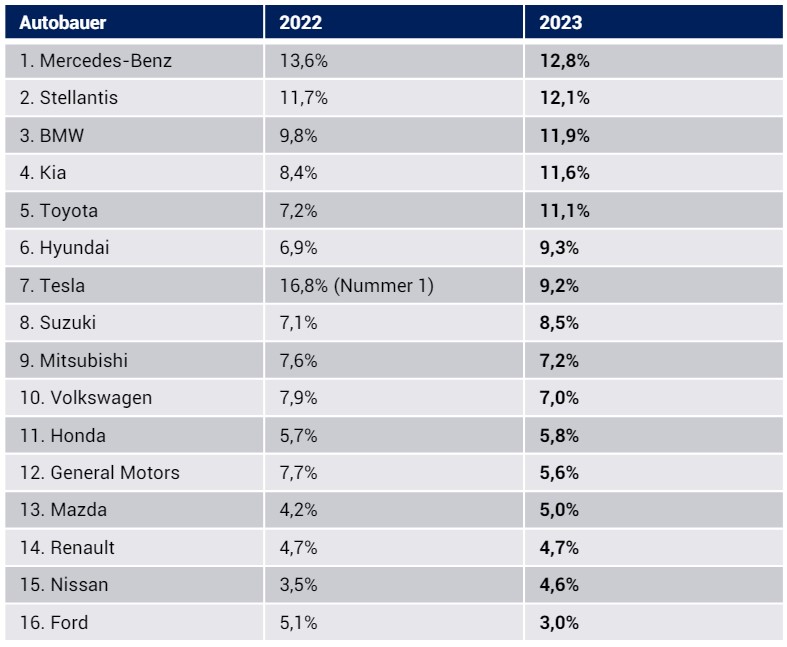

Die schon abgeschriebenen deutschen Autobauer schlagen sich gut, ein Unternehmen sogar sehr gut. Mercedes führt laut Berechnungen von Ernst & Young weltweit bezüglich der Rendite (Ebit-Marge/Umsatz zu Gewinn). Laut Ernst & Young verbesserte sich die weltweite durchschnittliche Marge von 8,5% per 2022 auf 8,6% per 2023 (vor Corona-Krise 5,5%). Sowohl Mercedes (Platz 1) als auch BMW (Platz 3) liegen deutlich darüber. Volkswagen fällt dagegen zurück. Gemäß Ernst & Young kam es im Jahr 2023 zu Umsatzrekorden (2,05 Billionen EUR) und Gewinnrekorden (176 Mrd. EUR). Der Autobauer Tesla war der größte Verlierer im Jahresvergleich und fiel vom ersten auf den siebten Platz.

Kommentar: Die Rahmendaten für die Automobilbranche kommen derzeit in Bewegung. Das Thema „Verbrenner-Aus“ steht zur Disposition. Die Konkurrenzlage mit Chinas Autobauern beschäftigt die EU-Kommission. Ergo ist viel in Bewegung. Damit sind Zahlen der jüngsten Vergangenheit hilfreich für eine kurzfristige Einordnung, aber wegen der Möglichkeit sich drastisch verändernder Rahmendaten (Strukturen) nicht notwendig geeignet, mittel- und langfristig extrapoliert zu werden.

Dennoch erfreuen die Daten zunächst. Die Premiumhersteller Mercedes und BMW haben erkennbar bezüglich der Profitabilität ihre Hausaufgaben gemacht.

Teslas Rückschlag ist bemerkenswert. Inwieweit Sonderfaktoren eine Rolle spielten, sei dahin gestellt.

Sollten Verbrenner nicht vor dem "Aus" stehen, dürfte insbesondere die effiziente Dieseltechnologie vor einem Revival stehen. Dort sind deutsche Autobauer führend.

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Verbraucherpreise weitgehend wie erwartet – Italiens Industrie schwach

Deutschland: Die Verbraucherpreise nahmen per März laut finaler Berechnung im Monatsvergleich um 0,4% (Prognose und vorläufiger Wert 0,4%) zu. Im Jahresvergleich wurde der vorläufige Wert bei 2,2% bestätigt.

Frankreich: Die Verbraucherpreise legten per März laut finaler Berechnung im Monatsvergleich um 0,2% (Prognose und vorläufiger Wert 0,3%) zu. Im Jahresvergleich wurde der vorläufige Wert bei 2,4% bestätigt.

Spanien: Die Verbraucherpreise nahmen per März laut finaler Berechnung im Monatsvergleich um 0,8% (Prognose und vorläufiger Wert 0,8%) zu. Im Jahresvergleich stellte sich der Anstieg auf 3,2% (vorläufiger Wert 3,2%).

Italien: Der Absatz der Industrie fiel per Januar im Monatsvergleich um 3,1% nach zuvor +2,1%. Im Jahresvergleich stellte sich ein Rückgang um 3,6% nach zuvor -0,1% ein.

UK: Daten durchgehend besser als erwartet

Das BIP stieg per Februar im Monatsvergleich um 0,1% (Prognose 0,1%) nach zuvor 0,3% (revidiert von 0,2%). Im Jahresvergleich kam es zu einem Rückgang um 0,2% (Prognose -0,4%) nach zuvor -0,1% (revidiert von -0,3%).

Die Industrieproduktion stieg per Februar im Monatsvergleich um 1,1% (Prognose 0,0%) nach zuvor -0,3% (revidiert von -0,2%). Im Jahresvergleich ergab sich ein Anstieg um 1,4% (Prognose 0,6%) nach zuvor 0,3% (revidiert von 0,5%).

Die Handelsbilanz wies per Februar ein Defizit in Höhe von 14,21 Mrd. GBP (Prognose 14,50 Mrd. GBP) nach zuvor -14,09 Mrd. GBP (revidiert von -14,51 Mrd. EUR) aus.

USA: Verbrauchervertrauen schwächer als erwartet – Importpreise höher

Die Importpreise stiegen im Jahresvergleich um 0,4% nach zuvor -0,9% (revidiert von -0,8%, Monatsvergleich 0,4% nach 0,3%). Der Index des Verbrauchervertrauens nach Lesart der Universität Michigan stellte sich gemäß vorläufiger Berechnung auf 77,9 Zähler (Prognose 79,0) nach zuvor 79,4 Punkten.

Japan: "Machinery Orders" (M) legen markant zu

"Machinery Orders" stiegen per Februar im Monatsvergleich markant um 7,7% (Prognose 0,8%, Vormonat -1,7%). Im Jahresvergleich ergab sich ein Rückgang um 1,8% (Prognose -6,0%).

China: Handelsbilanz, Exporte und Importe schwächer als erwartet

Der Aktivsaldo der Handelsbilanz stellte sich per Berichtsmonat März auf 58,55 Mrd. USD (Prognose 70,2 Mrd. USD) nach zuvor 125,16 Mrd. USD. Exporte sanken im Jahresvergleich um 7,5% (Prognose -2,3%) und Importe gaben um 1,9% nach (Prognose 1,4%).

Brasilien: Industrieproduktion zieht an

Die Industrieproduktion verzeichnete per Februar im Jahresvergleich einen Anstieg um 5,7% (Prognose 6,0%) nach zuvor 4,1% (revidiert von 3,7%).

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden des Widerstandsniveaus bei 1,0950 – 1,0980 negiert das für den EUR negative Szenario.

Viel Erfolg!

Risikohinweis

Dieser Artikel dient nur zu Informationszwecken, bietet keine Anlageberatung und empfiehlt nicht den Kauf oder Verkauf von Wertpapieren. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Ergebnisse.

Hinweis

Dirk Müller sowie die Finanzethos GmbH haben sich verpflichtet den Kodex des Deutschen Presserates für Finanz- und Wirtschaftsjournalisten einzuhalten. Der Verhaltenskodex untersagt die Ausnutzung von Insiderinformationen und regelt den Umgang mit möglichen Interessenkonflikten. Die Einhaltung des Verhaltenskodex wird jährlich überprüft. Dies gilt auch für die für Dirk Müller oder für die Finanzethos GmbH tätigen freien Journalisten.

Kommentare

Läuft letztlich drauf hinaus, dass Indien plötzlich massenhaft Metalle in die EU exportiert.

Wer ist das? Sind das die 30% innerhalb des von den USA erpressten Wertloswestens?

d.mitter: Das hat aber lange gedauert ;–)).

Russland wird einen Weg finden, seine Rohmetalle an den Markt zu bringen. Die EU darf dann wieder die Endprodukte überteuert einkaufen, siehe Öl und Gas. Die Raffinerien in China, Indien und Pakistan lachen sich ein zweites Loch in den Hintern.

Henry Kissinger (* am 27. Mai 1923 in Fürth, als Jude 1938 aus Nazi-Deutschland geflohen, gestorben am 29. November 2023 in Kent, Connecticut). Er kannte die deutsche Sturheit.

Was für ein Irrsinn.