Inflation in der Eurozone

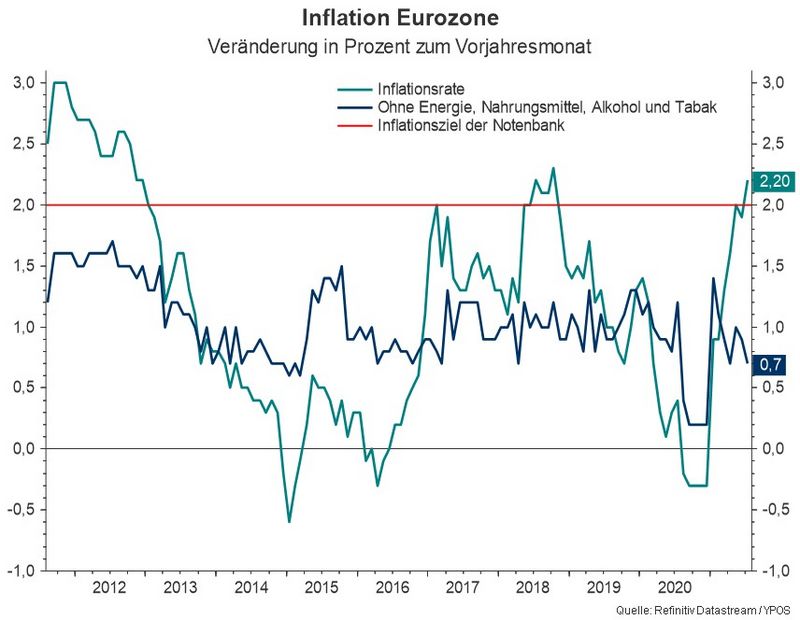

Für die gesamte Eurozone ist ein Anstieg der Verbraucherpreise von 2,2 Prozent gemeldet worden. Die Kerninflationsrate hat nachgegeben und beträgt 0,7 Prozent.

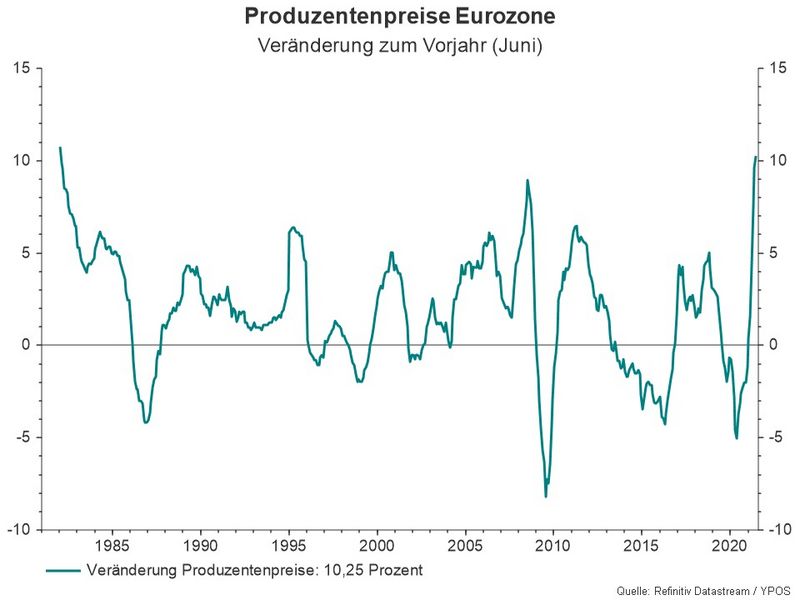

Als ein Indikator (aktuell gibt es viele) für weiter steigende Konsumentenpreise könnten die letzten Erzeugerpreise für die Eurozone (Juni 2021) angeführt werden. Diese zeigen einen Anstieg von 10,25 Prozent zum Vorjahr.

Unterschiedliche Inflationsraten bergen Konfliktpotential

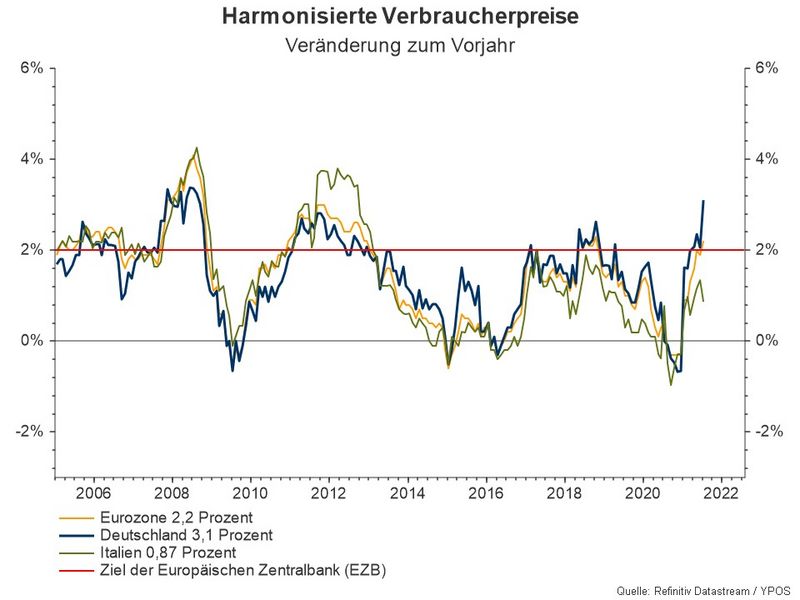

Vergleicht man die harmonisierten Verbraucherpreise für die Eurozone, Deutschland und Italien dann fallen deutliche Divergenzen ins Auge. Italien liegt bei 0,9 Prozent, Deutschland bei 3,1 Prozent und die Eurozone bei 2,2 Prozent.

Insbesondere das "Nord-Süd" Gefälle (beispielsweise Deutschland vs. Italien) hat das Potential alte Debatten ("Weintrinker vs. Biertrinker-Länder") aus der Euro- und Staatsschuldenkrise wieder aufleben zu lassen. Auch die schwierige Vereinbarkeit einer einheitlichen Geldpolitik für unterschiedlich leistungsstarke Volkswirtschaften wird im Fokus der Diskussion stehen.

Im Angesicht der aktuell großen Beachtung des Themas Inflation in den Medien und der breiten Öffentlichkeit könnte der innenpolitische Druck in den leistungsstarken Ländern diesmal noch deutlich höher ausfallen als in der Vergangenheit. Schließlich sind, insbesondere in Deutschland, die Vermögenspositionen der privaten Haushalte in produktiven Sachwerten (Immobilien und Aktien) deutlich geringer als beispielsweise in Italien.

Die deutschen Haushalte sind in dieser Perspektive, rein vermögenspolitisch betrachtet, also doppelt getroffen: Sie haben hohe Geldwerte (keine Chance auf Inflationsausgleich) und müssen höhere Inflationsraten verkraften.

Diskussionen sind für Anleger irrelevant, finanzielle Repression offensichtlich

Allgemein lässt sich sagen, dass die Inflationsdebatte hitzig geführt und nahezu jede frisch veröffentlichte volkswirtschaftliche Kennzahl genau beobachtet und interpretiert wird. Ob damit die Prognosegüte steigt, bleibt offen.

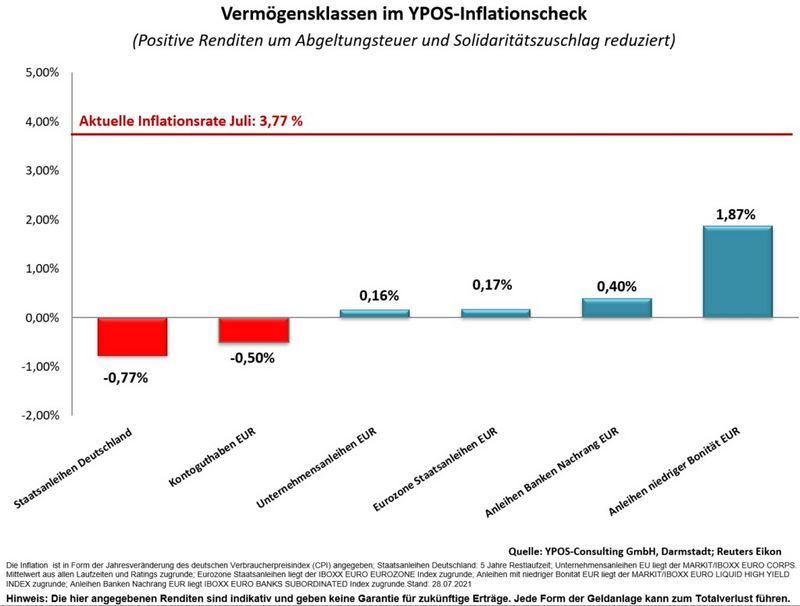

Während der zukünftige Inflationsverlauf mit sehr vielen Unklarheiten behaftet ist, stellt sich die Lage für Anleger deutlich einfacher dar: finanzielle Repression bleibt das dominante Thema. Der Anstieg der Immobilienpreise und die massiven Zuflüsse in Investmentfonds sind deutliche Symptome des Anlagenotstands.

Der aktuelle YPOS Inflationsscheck zeigt sehr deutlich, warum Aktien, Private Equity und Immobilien weiterhin eine hohe Nachfrage verspüren dürften.

„Was bedeutet das konkret für mich!?“ - Global diversifizierte Sachwerte als Lösung?

Für die aggregierte Gruppe der privaten Haushalte in Deutschland ist die Richtung eindeutig: Geldwerte runter, Sachwerte rauf. In der Einzelfallbetrachtung eines Anlegers ist es deutlich komplizierter. Jeder hat eine unterschiedliche Ausgangssituation (Familienstand, Einkommen, Vermögen, Steuern) und Lebensplanung. Selbst die Umsetzung einer "einfachen" aktienorientierten Anlagestrategie mit Indexfonds ist heute mit Herausforderungen verbunden. Schließlich ist die Risikostreuung im globalen Aktienmarkt historisch niedrig.

Sowohl durch individuelle persönliche Rahmenbedingungen, als auch durch allgemeine Herausforderungen (wie reagiert man auf mangelnde Diversifikation?) ergeben sich unterschiedliche Anforderungen an die Vermögensstruktur und die Anlagestrategie.

Kommentare

eine Währung für solch unterschiedliche Euroländer funktioniert nicht.

Jede Währungsunion ist in der Geschichte gescheitert.

Jede Papierwährung ist in der Geschichte gescheitert.

Und der Euro wird auch scheitern !

Die Deutschen denunzieren auch sehr gerne, während in südlichen Ländern der Zusammenhalt stärker ist.

Und so lassen sich die Deutschen eben enteignen...

Schönes Wochenende, dont worry!