Der Euro eröffnet heute gegenüber dem USD bei 1,0720 (05:14 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0574 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 134,04. In der Folge notiert EUR-JPY bei 143,70. EUR-CHF oszilliert bei 0,9827.

Finanzmärkte: US-Bankenkrise generiert Krisenmodus

Die US-Bankenkrise (siehe unten) setzte die Finanzmärkte in einen Krisenmodus. Es war kein "schwarzer Freitag", aber sehr wohl ein "grauer Freitag". US-Behörden waren umgehend bemüht, das Problem zu isolieren, um Dominoeffekte zu unterbinden. Inwieweit das Unterfangen der US-Behörden erfolgreich sein wird, wird sich weisen. Die Reaktion an den fernöstlichen Märkten heute früh ist Ausdruck davon, dass zumindest eine Stabilisierung festzustellen ist.

Hintergrund: Fakt ist, dass die Neubewertung an den westlichen Rentenmärkten zu massiven unrealisierten Verlusten geführt hat. Ein Großteil fällt bei den Zentralbanken an. Diese können auch mit Negativkapital weiterarbeiten. Damit ist dieses Risiko zunächst nicht systematisch. Für den privatwirtschaftlichen Raum (Banken, Versicherungen) sieht das anders aus.

An den Aktienmärkten kam es am Freitag zu Einbrüchen, die im Kontext der Lehman-Pleite mit deutlich unter 2% als zunächst überschaubar klassifiziert werden müssen. Chinas Aktienmärkte legen heute früh sogar zu, während Japans Aktienmarkt an Boden verliert.

An den Kapitalmärkten kam es in Folge der Bankenkrise zu einer Neubewertung bei den Zinserwartungen bezüglich Leitzinsen und Kapitalmarktzinsen. Die Situation wird entspannter diskontiert. So rentiert die 10-jährige Bundesanleihe aktuell mit 2,45% (Renditehoch letzte Woche bei 2,77%), währen die 10-jährige US-Staatsanleihe derzeit 3,68% abwirft (Renditehoch letzte Woche bei 4,07%).

Der USD verlor als Folge des Krisenmodus an Boden. Das Thema USD und "sicherer Hafen" ist mit Fragezeichen verbunden. Das gilt um so mehr, als dass sich seit Jahren und insbesondere seit der Ukraine-Krise immer stärkere Absatzbewegungen von dem USD zeigen. Dazu gibt es aktuell neue Erkenntnisse. Saudi-Arabien und der Iran haben nach sieben Jahren Pause ihre diplomatischen Beziehungen unter Vermittlung Pekings reaktiviert.

Die Rolle der USA in dieser Region verliert an Dominanz, damit auch die Rolle des USD und die Verankerung des so genannten Petro-USD. Der EUR legte in der Spitze heute früh bis auf 1,0738 zu. Gold und Silber profitierten gegenüber dem USD von den aktuellen Entwicklungen. Es sind halt Währungen ohne Fehl und Tadel.

Rettungsanker der US-Behörden

Zwei Tage nach der Pleite der kalifornischen Silicon Valley Bank (Total Assets 2022: Circa 212 Mrd. USD) versuchen US-Behörden (Fed, FDIC, Treasury) die Anleger zu beruhigen. Die US-Regulierer schlossen am Sonntag zusätzlich die in New York ansässige Signature Bank (Total Assets 2021: Circa 118 Mrd. USD). Der US-Einlagensicherungsfonds solle als Verwalter des Geldhauses fungieren. Sämtliche Einlagen, also über das Limit von 250.000 USD hinaus, sollen bei beiden Banken geschützt werden. Der Steuerzahler soll keine Verluste im Zusammenhang mit den Abwicklungen tragen müssen. Es gehe darum, Vertrauen wieder herzustellen.

Kommentar: Vertrauen ist die Basis unseres Systems. Ergo ist dieser Ansatz seitens der US-Behörden zwingend geboten. Bewusst habe ich die Größenordnung der Banken (Total Assets) ins Spiel gebracht. Es sind keine "Peanuts", es sind aber sehr wohl im Kontext der Größe des Kapitalmarkts noch überschaubare Größen. Den US-Behörden muss es also darum gehen, aus einem überschaubaren Problem keinen Flächenbrand zuzulassen, anders als in der Lehman-Pleite. Umfassendes und starkes Handeln muss daher die Grundlage aus Sicht der US-Behörden bilden. Dem kamen die Behörden zunächst nach.

Die Fed will den Banken außerdem zusätzliche Finanzmittel zur Verfügung stellen. Dies soll über ein neues Programm realisiert werden (Bank Term Funding Program BTFP, Sicherheiten sollen zum Nominalwert, nicht Realwert akzeptiert werden), das den Instituten Kredite mit einer Laufzeit von bis zu einem Jahr anbietet.

Kommentar: Die US-Notenbank gibt mit diesen Maßnahmen Vollgas. Sie gibt faktisch Kredit für nicht realisierte Verluste, indem sie die Nominalwerte und nicht die Marktwerte als Sicherheit akzeptiert. Ergo wird damit das Thema der Liquiditätsklemme ausgepreist. Faktisch implementiert die US-Notenbank damit ein Stück HGB, das wir Anfang der 90er Jahre durch kurzfristige Bilanzierungsstandards (IFRS) ersetzten.

Ex-Finanzminister Eichel erinnert sich jetzt sicherlich an unser Gespräch. Wirtschaft und Gesellschaft erfordern Regeln des Marathon, nicht des Sprints. Mit der Ausrichtung auf kurzfristige Bilanzierungsstandards wurde die Grundlage für eine Vielzahl von Krisen in den letzten 30 Jahren gelegt (Fehlsteuerung in Banken und Unternehmen).

Experten machen die starken Zinserhöhungen in den USA mitverantwortlich für die Probleme der SVB.

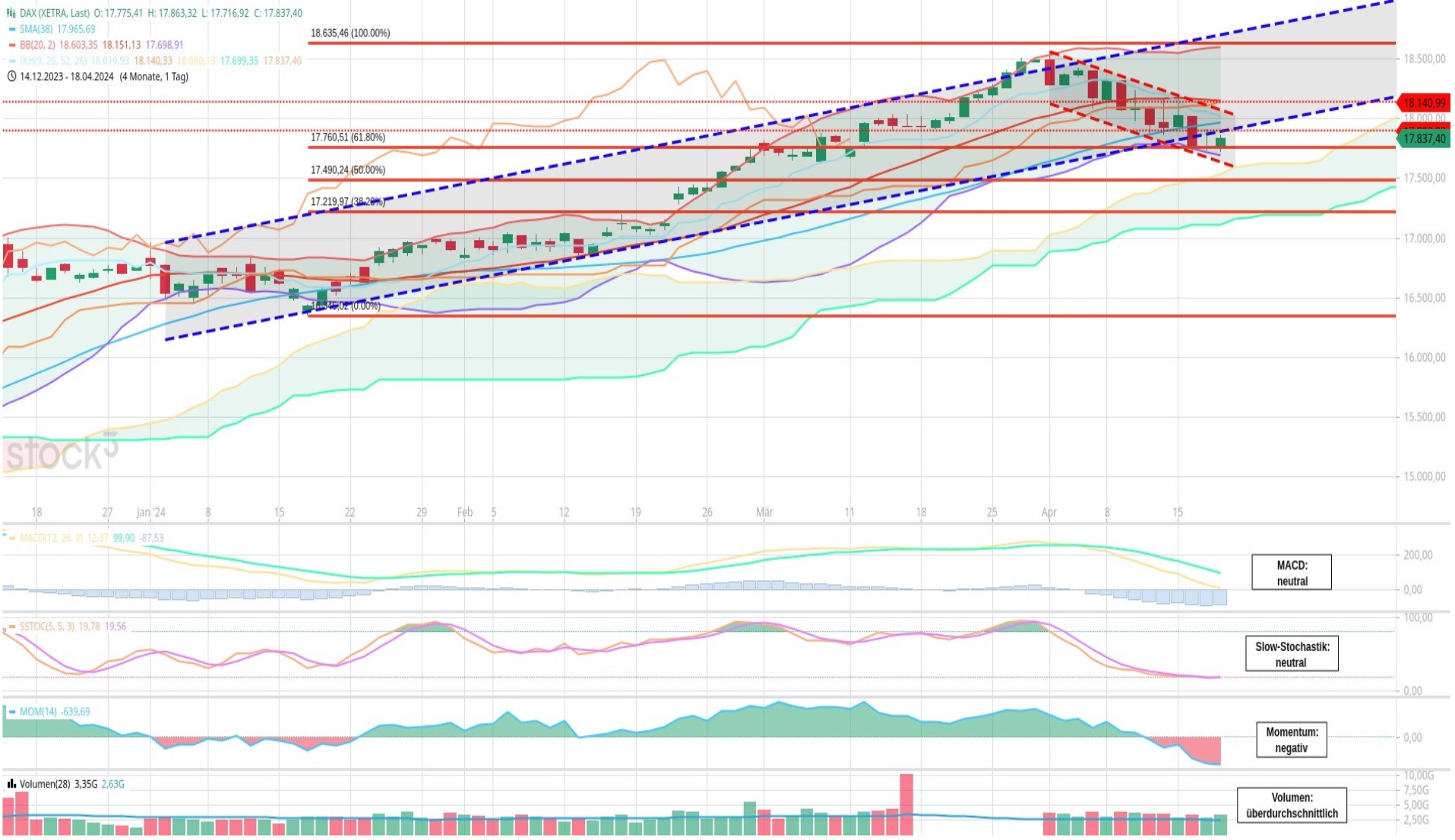

Kommentar: Ja, in den letzten Monaten wurde eine brachiale Neubewertung durch aktive Zentralbankpolitik in den USA und Europa erzwungen. In der Folge der jetzt akuten Krise kommt es zu einer Neubewertung der erwarteten Zinspolitik allen voran der US-Notenbank. Die Zinserhöhungserwartungen bezüglich des Leitzinses wurden innerhalb kürzester Zeit um 0,50% reduziert. Am Kapitalmarkt kam es zu einer Neubewertung von der Spitze um knapp 0,40% in den USA. An nachfolgendem Chartbild von Zerohedge wird die Neuorientierung deutlich.

Fazit: Die Krise ist zunächst nicht vergleichbar mit der Lehman-Pleite hinsichtlich erstens der Größe des Problems und zweitens der umgehenden Reaktion seitens der US-Behörden. Entscheidend ist die stringente Fortsetzung dieses Politik, um insbesondere ein Überschwappen in die Märkte der Derivate (Zinsswaps, Swaptions) zu verhindern.

Die mögliche Neuausrichtung der Fed mit weniger Zinsschritten als zuvor erwartet, schafft zunächst Entspannung. Ob diese Entspannung auch am Ende geliefert wird, bleibt abzuwarten.

Die verschärfte Krisenlage in den USA kann dazu führen, dass es in der US-Politik Veränderungen gibt, dass US-Außenpolitik eine geringere Bedeutung als bisher erfährt, denn es heißt offiziell „America first“. Fakt ist, dass eine geopolitische Entspannung die Chance in sich birgt, zuvor geopolitisch forcierten Inflationsdruck global und damit auch für die USA zu mildern, was westlichen Zentralbanken Raum für mildere Politik eröffnen würde.

Das gilt umso mehr, als dass das globale Inflationsbild nicht homogen ist. Chinas Inflation ist rückläufig und extrem niedrig, auch in Russland kommt sie zurück, in Ländern, die nicht sanktionieren, ist Preisinflation wenig kritisch. Kann sich der Westen bezüglich gegebener Hochverschuldung komparative Nachteile in erheblicher Form bei Inflation und Zins dauerhaft leisten?

Spitzenverbände der Wirtschaft fordern von Ampel Reformen

Die Spitzenverbände der deutschen Wirtschaft warnten die Regierung, dass Deutschland ohne Reformen im internationalen Wettbewerb weiter zurückfiele.

Kommentar: Seit den Reformen unter der Kanzlerschaft von Gerhard Schröder dominiert in Deutschland ein Verwaltungsansatz. Die Gestaltungsansätze sind in weiten Teilen unausgegoren, beispielsweise die Energiewende ohne Netz, und belasten den Standort.

In einer gemeinsamen Erklärung des BDI, der DIHK und des BDA in Vorbereitung mit Kanzler Scholz heißt es: Die Steuerbelastung der Kapitalgesellschaften sollte von derzeit circa 30% zügig auf ein international wettbewerbsfähiges Niveau von 25% reduziert werden. Energiepreise und ausufernde Bürokratie sorgten für zusätzliche Kostenbelastungen. Vom angeblich neuen Deutschland-Tempo spürten die Unternehmen bislang wenig.

Ziel müsse eine Verkürzung der Genehmigungs- und Planungsverfahren auf wenige Monate sein. Um wirklich erfolgreich zu sein, sollte die Politik die Genehmigungsbedingungen für alle Wirtschaftsbereiche auf nationaler und auf EU-Ebene überarbeiten. Es wird vor neuen Auflagen durch die Regierung gewarnt. Neue Regulierungen zur Arbeitszeiterfassung und zum mobilen Arbeiten wirkten wie aus der Zeit gefallen. Die Politik sollte den Mut haben, die Flexibilisierung der Arbeitszeiten zu ermöglichen.

Nötig sei eine besser gesteuerte Zuwanderung ausländischer Arbeits- und Fachkräfte. Dringend benötigt würde eine Bildungswende, weil Ausbildungsplätze zunehmend nicht besetzt werden könnten und die Lernrückstände bei Schulabsolventen immer größer würden.

Kommentar: Die Verbände liegen richtig. Man sollte Kanzler Scholz bei dem Treffen fragen, in welchem Sektor bezüglich der Attraktivität des Standorts Deutschland im internationalen Vergleich vorne liegt? Ihnen wird bei dieser Frage mulmig, oder? So prekär wie derzeit war es noch nie seit 1949.

Es gibt einen Sektor. Es ist das noch gegebene Wirtschaftscluster effizienter und im internationalen Vergleich starker Lieferketten, das es in dieser Form nur bei uns (noch) gibt. Dank der dargestellten Defizite, die maßgeblich alle durch unsere Politik selbst verantwortet wurden und werden, erfährt dieses Cluster derzeit Schäden.

Fazit: Das Eis für unseren Standort war niemals dünner (Attraktivität für Investitionen, Basis für Stabilität des Kapitalstocks). Die Verbände kommen spät (Hintergrund: Politischer Opportunismus in der Vergangenheit, kein Klartext), auch das passt ins Bild.

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: Keine neuen Erkenntnisse

Deutschland: Gemäß finaler Berechnung nahmen die Verbraucherpreise per Februar im Monatsvergleich um 0,8% und im Jahresvergleich um 8,7% zu. Das entsprach sowohl den Prognosen als auch den vorläufigen Werten.

UK: Durchwachsenes Bild

Das BIP nahm per Januar im Monatsvergleich um 0,3% (Prognose 0,1%) nach zuvor -0,5% zu. Im Jahresvergleich kam es zu einem unveränderten Ergebnis (Prognose -0,1%). Die Industrieproduktion sank per Januar im Jahresvergleich um 4,3% (Prognose -4,0%). Die Handelsbilanz wies per Januar ein Defizit in Höhe von 17,86 Mrd. GBP (Prognose -17,75 Mrd. GBP) nach zuvor 19,27 Mrd. GBP aus.

USA: Arbeitsmarktbericht Februar - für jeden etwas dabei

Der Arbeitsmarktbericht hatte für jeden etwas dabei, eine konjunkturell starke Entwicklung bei der Beschäftigung außerhalb des Agrarsektors und eine höhere Partizipationsrate einerseits und andererseits einen weniger als erwarteten Anstieg der Durchschnittslöhne und geringere Wochenarbeitszeit und höhere Quoten.

• Arbeitslosenquote U-1: 3,6% (Prognose und Vormonat 3,4%)

• Arbeitslosenquote U-6: 6,8% (Vormonat 6,6%)

• "Nonfarm Payrolls": 311.000 (Prognose 205.000, Vormonat 504.000)

• Wochenarbeitszeit: 34,5 Std. (Prognose 34,6, Vormonat 34,6 Stunden)

• Durchschnittslöhne (M/J): 0,2%/4,6% (Prognose 0,3%/4,7%, Vormonat 0,3%/4,4%)

• Partizipationsrate: 62,5% (Vormonat 62,4%)

Das Federal Budget als Teilmenge des öffentlichen Haushalts wies per Februar ein Defizit in Höhe von 262,0 Mrd. USD aus (Prognose 256 Mrd. USD). Im Vorjahr lag es bei -217 Mrd. USD:

Russland: CPI auf Tiefpunkt seit 02/2022, Devisenreserven leicht rückläufig

Die Verbraucherpreise stiegen per Februar im Jahresvergleich um 11,0% (Prognose 11,2%) nach 11,8%. Es war der geringste Anstieg seit Februar 2022 (9,2%).

Die Devisenreserven stellten sich per Berichtswoche 27. Februar auf 578,4 nach zuvor 580,7 Mrd. USD.

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein Überwinden der bisherigen Höchstkurse bei 1,1000 – 1.1020 negiert das Szenario.

Viel Erfolg!

Risikohinweis

Dieser Artikel dient nur zu Informationszwecken, bietet keine Anlageberatung und empfiehlt nicht den Kauf oder Verkauf von Wertpapieren. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Ergebnisse.

Hinweis

Dirk Müller sowie die Finanzethos GmbH haben sich verpflichtet den Kodex des Deutschen Presserates für Finanz- und Wirtschaftsjournalisten einzuhalten. Der Verhaltenskodex untersagt die Ausnutzung von Insiderinformationen und regelt den Umgang mit möglichen Interessenkonflikten. Die Einhaltung des Verhaltenskodex wird jährlich überprüft. Dies gilt auch für die für Dirk Müller oder für die Finanzethos GmbH tätigen freien Journalisten.

Kommentare

Sie müssen bezüglich Deutschland allerdings falsch liegen, denn...

Schlagzeile bei n-tv am 09.03.2023

"Scholz beschwört erneutes deutsches "Wirtschaftswunder"".

Arbeitsminister Heil und Entwicklungsministerin Schulze werben in Ghana um Fachkräfte.

Die Jugendarbeitslosigkeit beträgt in Spanien, Griechenland und Italien jeweils über 20%

"Die Jugendarbeitslosigkeit in Europa sinkt im Januar 2023. Spanien verzeichnet mit rund 29,6 Prozent die höchste Jugendarbeitslosenquote in der Europäischen Union (EU-27). Im Durchschnitt sind in der Europäischen Union (EU-27) rund 14,4 Prozent der arbeitswilligen Jugendlichen Januar 2023 arbeitslos gewesen. Die niedrigste Jugendarbeitslosigkeit in der EU verzeichnen im Januar 2023 Deutschland mit rund 5,7 Prozent und Tschechien mit 7,1 Prozent.

Quelle: https://de.statista.com/statistik/daten/studie/74795/umfrage/jugendarbeitslosigkeit-in-europa/

Warum also Ghana? Die europäischen jungen Leute sind doch schon da! Warum kommen die nicht hier her? Was passiert, wenn die Fachkraft aus Ghana feststellt, das 1200 Euro in der Hand zwar in Ghana sehr viel Geld ist, um hier aber in Deutschland leben zu können kaum Geld für die Überweisung nach Hause übrig bleibt?