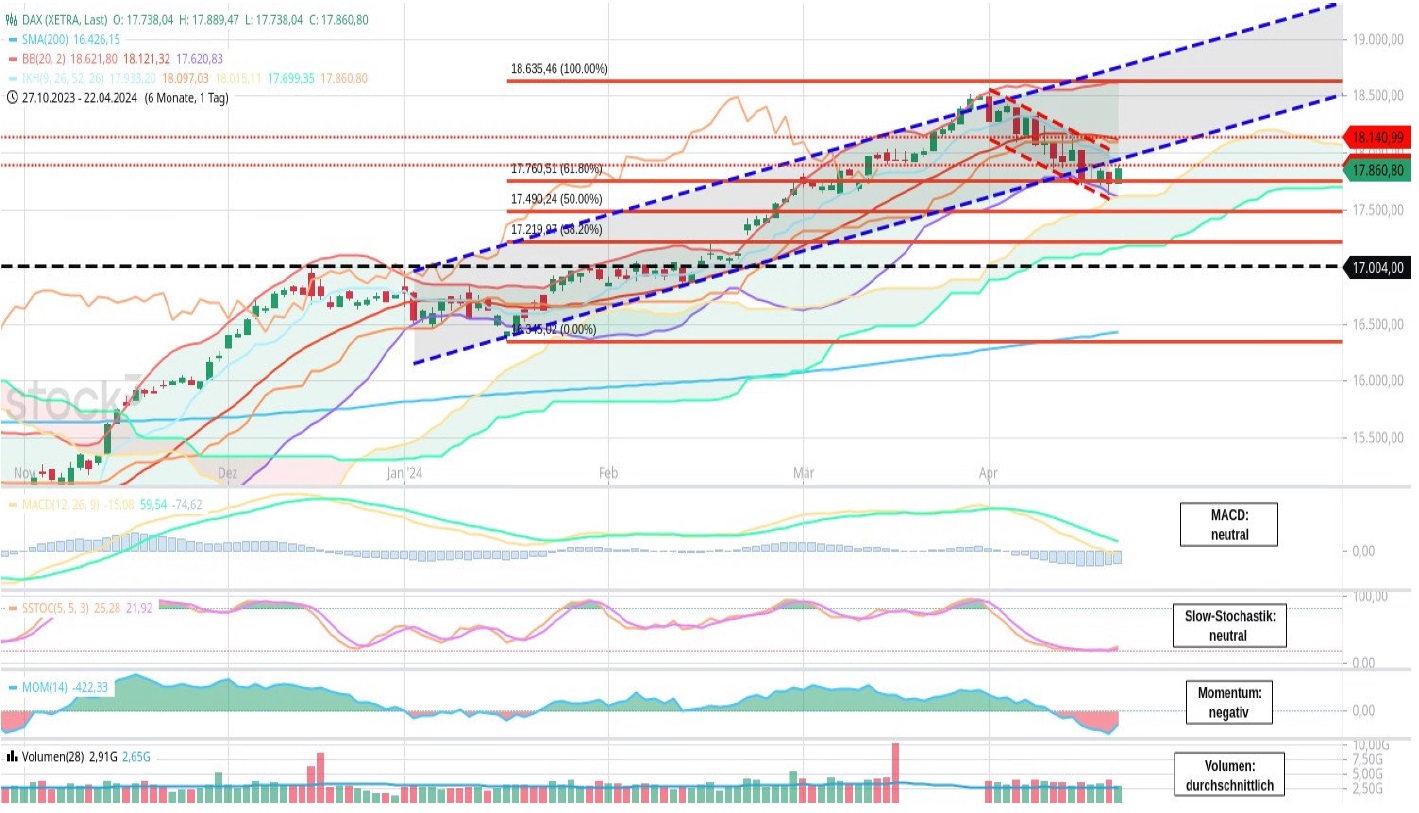

Die vorläufige Inflationsrate für die Eurozone ist für den Dezember 2022 schwächer ausgefallen als erwartet. Im Vorjahresvergleich beträgt der Anstieg 9,2 Prozent. Interessant ist die Veränderung zum Vormonat. Hier gab es einen Rückgang um 0,3 Prozent. Damit reiht sich die Entwicklung in die nachgebenden Import- und Produzentenpreise ein.

Allerdings ist die Kerninflationsrate (Inflation ohne Energie und Nahrungsmittel) auf 5,2 Prozent angestiegen. Im Vergleich zum Vormonat beträgt der Anstieg 0,6 Prozent. Dieser Wert liegt oberhalb der Erwartungen.

Die gegensätzliche Entwicklung von Inflation und Kerninflation spricht dafür, dass die Europäische Zentralbank (EZB) weiterhin einen straffen Kurs verfolgen muss, da sie die Kerninflation im Fokus haben sollte. Schließlich können die Energiepreise ohnehin nicht durch die Geldpolitik beeinflusst werden und strukturell ist die Kerninflationsrate für die Geldpolitik bedeutender.

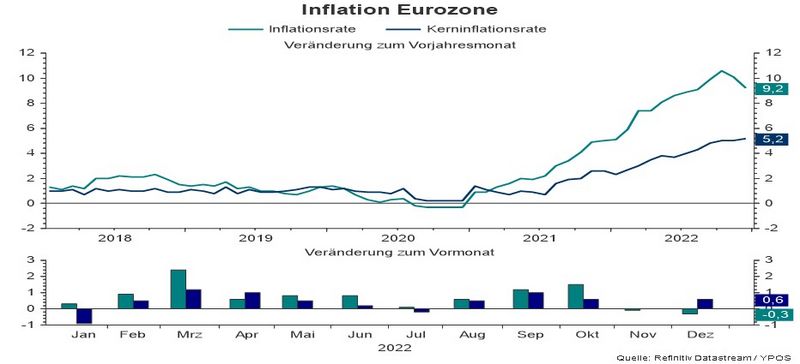

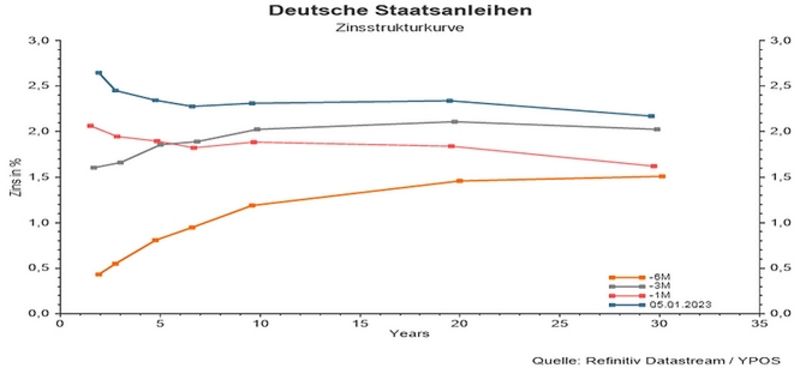

Inflationserwartungen und Zinsstrukturkurve

Die Inflationserwartungen sind jüngst gefallen.

Aus der kombinierten Betrachtung von hoher Kerninflation und gefallenen Inflationserwartungen ist allerdings keine Abkehr von einer strafferen Geldpolitik zu erwarten. In Kombination mit einem höheren Finanzierungsbedarf der Staaten (Refinanzierung „Gaspreisbremse“ & Co.) könnten dies Aufwärtsdruck für die Renditen bedeuten.

Die Zinsstrukturkurven für deutsche Staatsanleihen zeigen den deutlichen Anstieg der Renditen in den letzten Monaten.

Auf globaler Ebene gibt es keine Anleihen mehr, die negativ rentieren. Damit ist eine außergewöhnliche Ära beendet.

Unwahrscheinliche Zinswelt ist Realität geworden

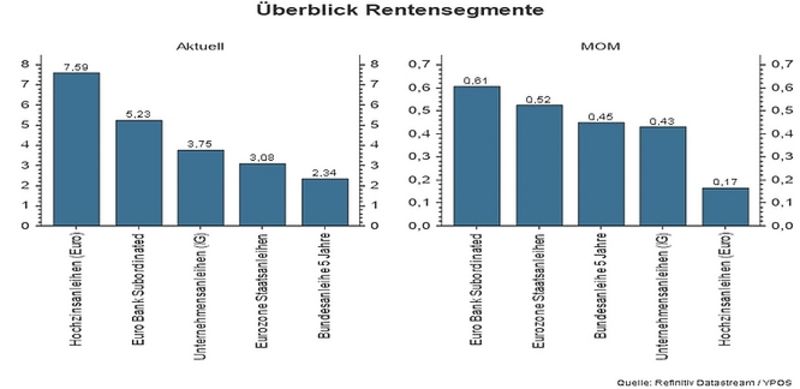

Betrachtet man die aktuellen Renditen für verschiedene Segmente von festverzinslichen Wertpapieren, dann zeigen sich nominelle Renditen wie sie vor einem Jahr noch undenkbar erschienen.

Für Anleger bietet sich nun vielfältige Möglichkeiten, um Anleihen in die Anlagestrategie zu integrieren. Je nach Zielsetzung sind attraktive Renditen für die Rücklage oder auch chancenorientierte Strategien (auch als Teilsubstitut für Aktienmarktrisiko) möglich.

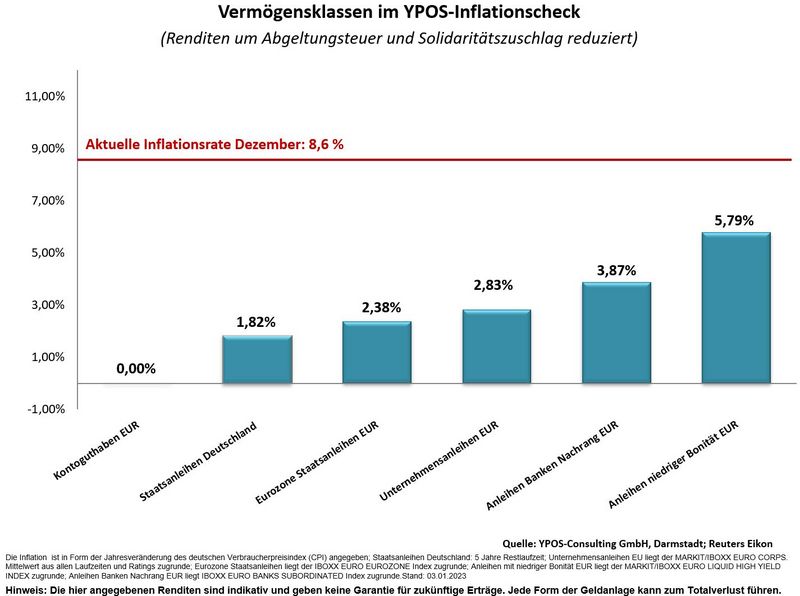

Nominelle Renditen finanzieren langfristig nicht den Ruhestand

Dennoch darf die optisch attraktiv gestiegene Attraktivität nicht darüber hinwegtäuschen, dass Aktien und Edelmetalle auch weiterhin wichtig sind, um das Vermögen ausgewogen zu strukturieren und mittelfristig die Kaufkraft zu erhalten. Der Abgleich der aktuellen Renditen mit der jüngsten Inflation zeigt weiterhin ein massives Ausmaß an finanzieller Repression.

Nach vorne schauend könnte sich eine Mischung aus aktueller Kerninflationsrate (5,2 Prozent) und mittelfristiger Inflationserwartung (2,6 Prozent) als vernünftiger Schätzwert für die Inflation über die nächsten drei Jahre eignen. Der Schätzwert von 3,9 Prozent (5,2+2,6=7,8 % geteilt durch zwei) ist natürlich mit großer Unsicherheit behaftet. Allerdings wird zweierlei deutlich:

Fällt die Inflation schwächer aus, dann bieten die aktuellen Renditen festverzinslicher Wertpapiere (vor Steuern) einen halbwegs vernünftigen Kaufkrafterhalt.

Fällt die Inflation so hoch wie die Schätzung oder höher aus, dann spricht dies für eine Mischung aus Anleihen, Aktien und Sachwerten (Gold, Immobilien usw.)

Auf 1. kann man hoffen, 2. ist allerdings die solidere Strategie.

„Was bedeutet das für mich konkret!?“

Die Inflation ist nur auf den ersten Blick schwächer als erwartet ausgefallen. Die neue Zinswelt hat nominelle Vorteile (Geldanlage), aber auch Nachteile (Anschlussfinanzierung Immobilien, Verkaufspreis Immobilie). Jetzt ist definitiv nicht die Zeit, um nichts zu tun.

Kommentare