Der Euro eröffnet heute gegenüber dem USD bei 1.1911 (07.21 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1.1897 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 109.08. In der Folge notiert EUR-JPY bei 129.92. EUR-CHFoszilliert bei 1.1954.

Die EZB wird laut EZB-Ratsmitglied Smets voraussichtlich im Laufe des Sommers das zunehmend umstrittene Anleiheankaufprogramm auslaufen lassen. Einen derartigen Beschluss könnte die EZB nach ihrer Sitzung am 26. Juli bekanntgeben, sagte der belgische Notenbankchef gegenüber dem Wall Street Journal. Das sind nette Töne!

O-Ton von Ratsmitglied Smets: "Die jüngsten Daten stehen weiter im Einklang mit einer wirtschaftlichen Expansion, die sich in einem robusten Tempo fortsetzt." Diese Sichtweise begrüßen wir außerordentlich.

"Schwerpunkt der Kommunikation auf mögliche Zinserhöhungen"

Die Qualität des Aufschwungs der Eurozone basiert eben anders als in den USA und im UK maßgeblich auf wiederkehrenden Einkommen (beste Qualität!) und bewegt sich seit ansehnlicher Zeit dauerhaft über dem von der EZB definierten Potentialwachstumspfad. Vor diesem Hintergrund ist die EZB ohnehin spät dran.

Smets sagte auch, dass der Schwerpunkt der Kommunikation der EZB auf mögliche Zinserhöhungen verlagert werden könnte. Wir erlauben uns zu sagen, dass es Sinn macht den Begriff "könnte" durch "müsste" zu ersetzen.

Die absehbare Neuausrichtung der EZB dürfte mittel- und langfristig Wirkungen am Devisenmarkt erzeugen, denn relative Veränderungen sind Katalysatoren von Trendbewegungen. Vor diesem Hintergrund ist die aktuelle Befestigung des USD, der wir gemäß der Jahresprognose maximalen Raum bis in das Feld 1.14 1,16 einräumen, ein zeitlich befristetes Phänomen. Das gilt auch hinsichtlich des Reifegrades des maßgeblich für die US-Konjunkturentwicklung verantwortlichen Kreditzyklus (8-9 Jahre!).

USA-China-Gespräche dauern an

Aus den USA erreichten uns Einlassungen von dem neuen Fed-Gouverneur der Federal Reserve Richmond, Herrn Thomas Barkin. Laut Barkin hätte sich die US-Konjunktur außergewöhnlich stark entwickelt. Der starke Arbeitsmarkt (Quote U-6?) hätte noch nicht zu einem übergroßen Lohndruck geführt. Es sei Raum für weitere Zinserhöhungen (bei der höchsten Konsum- und Unternehmensverschuldung seit 1776 und öffentlichen Haushaltsdefiziten von mehr als 5%des BIP in den USA!).

Diese Einlassungen stehen im Einklang mit dem bekannten Narrativ, das auf die rein quantitative (aber nicht qualitative!) Analyse des Konjunkturumfelds in den USA abstellt.

Analogien zu Alan Greenspan in der Phase vor 2008 drängen sich hier bezüglich der Federal Reserve, der Medien und des Marktes auf. Auch damals (Helaba Krise 2001/BLB Krise 2008) waren wir vor dem Markt und haben nicht wie der Mainstream des Marktes, die Medien und die Politik anschließend das Feld der apologetischen Nacherzählung bemühen müssen!

Es ist verstörend, wie wenig Politik und Medien aus Geschichte lernen. Das gilt für die qualitative Analyse von Wirtschaftszyklen, es gilt aber noch mehr für die Analyse bezüglich der Geopolitik!

Im Team wird der Begriff "grotesk" innig diskutiert. Die Handelsgespräche zwischen China und den USA werden kommende Woche fortgesetzt. Zur Abwechselung kommt dann eine chinesische Delegation nach Washington.

Die Zwänge der Realität der Globalisierung, in der sich die wirtschaftlichen Protagonisten (Unternehmen mit ihren volkswirtschaftlichen Funktionen) längst supranational aufgestellt haben, zwingt die nationalen Wirtschaftsräume (Länder) implizit zu angemessenen Lösungen zu kommen.

Dazu gehört definitiv nicht die Rolle rückwärts in die Zeit autarker Nationalstaaten. Der daraus resultierende Kollateralschaden wäre imposant und ist gerade im Westen der Öffentlichkeit nicht vermittelbar.

Wir freuen uns über die aktuellen Daten aus China, denn China ist nach Kaufkraftparität die größteWirtschaftsnation derWelt (circa 18%): Die Exporte legten per April im Jahresvergleich um 12,9% zu (Prognose 6,3%), während die Importe um 21,5% zunahmen (Prognose 16,0%). Beide Indikatoren implizieren eine erhöhte wirtschaftliche Aktivität. Die Handelsbilanz reüssierte mit einem Überschuss in Höhe von 28,78 Mrd. USD. Per Berichtsmonat April stellten sich die Devisenreserven Chinas auf 3.125 Mrd. USD nach zuvor 3.143 Mrd. USD. Das belegt einmal mehr, dass China von außen über diesen Sektor nicht angreifbar ist.

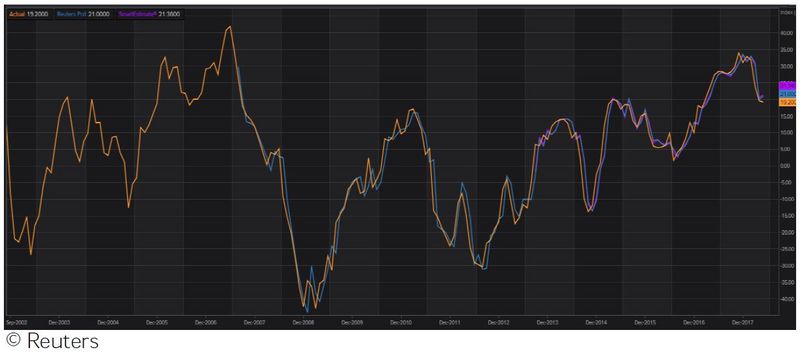

Aus der Eurozone erreichte uns der Sentix-Indikator:

Per Berichtsmonat Mai kam es unerwartet zu einem Rückgang von 19,6 auf 19,2 Punkte. Die Prognose war bei 21,00 Zählern angesiedelt. Der Index markierte damit den niedrigsten Stand seit 02/03 2017.

Der Blick auf den Chart belegt einerseits den nennenswerten Rückgang seit Ende 2017 (primär Reaktion auf Geo- und Handelspolitik) und andererseits das historisch betrachtet mindestens auskömmliche Indexniveau.

Aktuell ergibt sich ein Szenario, das den USD gegenüber dem Euro favorisiert. Erst ein Überwinden des Widerstandsniveaus bei 1.2130-60 neutralisiert den positiven Bias des USD.

Viel Erfolg!

Kommentare

Wohl ein EUR im Fall...