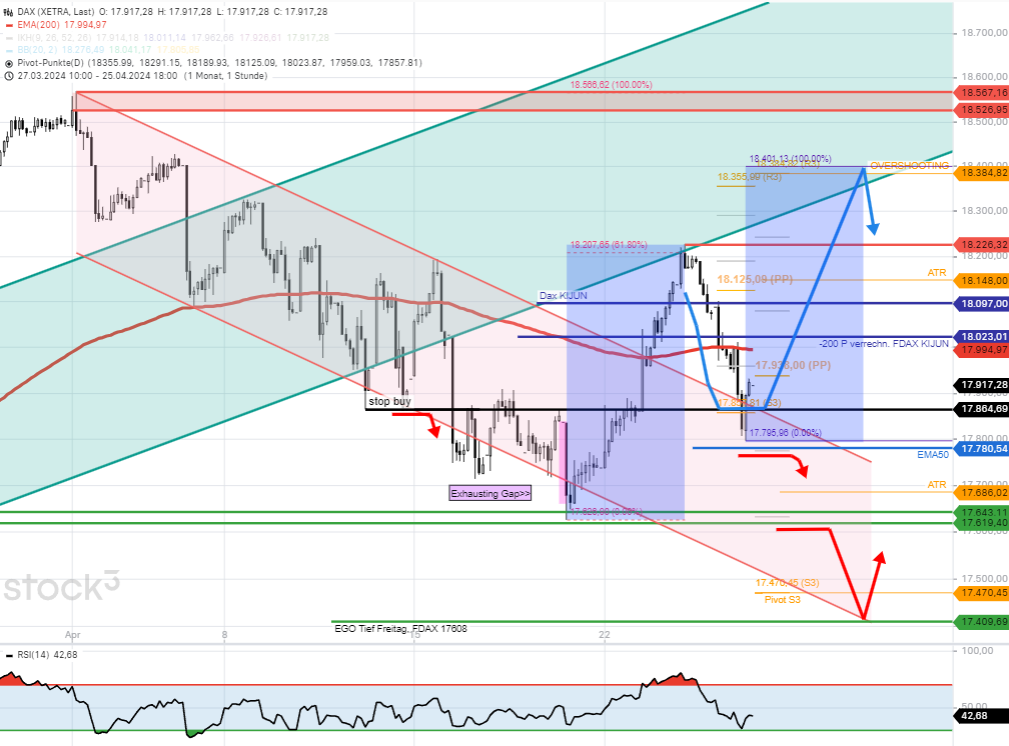

Inflationsscheck zeigt weiterhin finanzielle Repression

Nach Lesart des statistischen Bundesamts sind die Konsumentenpreise in Deutschland im Februar 2020 gegenüber dem Vorjahresmonat um 1,7 Prozent angestiegen. Gleichzeitig sind die Renditen von deutschen Bundesanleihen (sicherer Hafen) gefallen und die Renditen von Hochzinsanleihen (Ausfallrisiko steigt bei schwächerer Konjunktur) gestiegen.

An der strategischen Perspektive hat sich nichts geändert: Die Renditen von sicheren Vermögensanlagen rentierten unterhalb der Inflationsrate und Vermögensklassen mit der Chance auf einen langfristigen Erhalt der Kaufkraft sind, insbesondere bei kurzfristigen Betrachtungszeiträumen, mit erheblichen Preisschwankungen verbunden.

Die Qualitätsansprüche an die Herleitung und Umsetzung der Anlagestrategie werden damit in der Zukunft massiv an Bedeutung gewinnen.

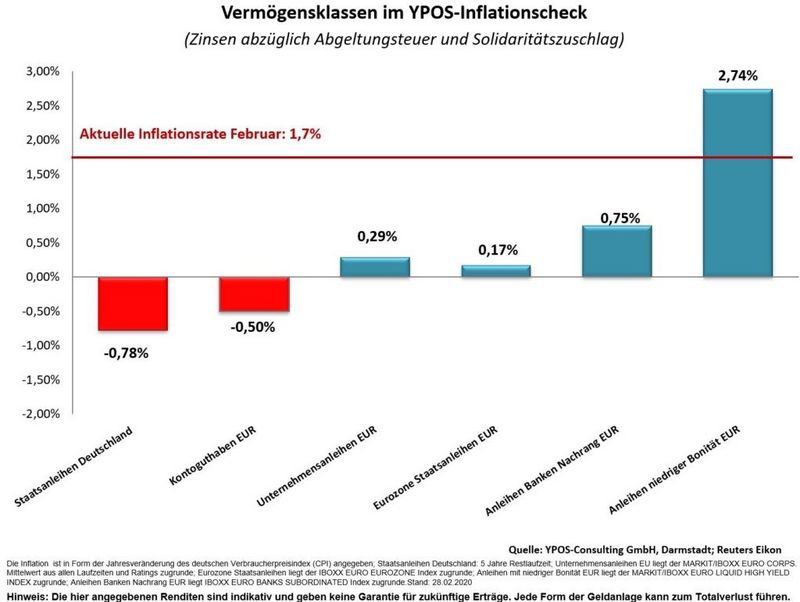

Inflationserwartungen sind gefallen

Die marktbasierten langfristigen Inflationserwartungen für fünf Jahre in fünf Jahren für die USA und die Eurozone sind jüngst gefallen. Sie betragen aktuell 1,1 Prozent. Dieser Rückgang dürfte der allgemeinen Verunsicherung geschuldet sein. Der Markt interpretiert die Folgen des Coronavirus also eher disinflationär. Dies passt auch zu der positiven Kursentwicklung der Staatsanleihen.

Die gefallenen Inflationserwartungen dürften eine expansive Geldpolitik begünstigen. Jegliche geldpolitische Maßnahme wird sicher auch auf die gefallenen Inflationserwartungen verweisen. Aus der Perspektive der Kapitalmärkte ist dies kurzfristig positiv. Langfristig gehen damit die allseits bekannten Probleme zu niedriger Zinsen einher.

Schäden und Gegenmaßnahmen nicht seriös abzuschätzen

Allgemein scheint es mittlerweile offensichtlich zu sein, dass das Coronavirus einen großen wirtschaftlichen Schaden verursachen wird. Allerdings sind weder die genaue Höhe, noch die Folgewirkungen oder die zeitliche Dauer der konjunkturellen Belastung seriös abzuschätzen. Genauso unsicher sind die Geld- und fiskalpolitischen Gegenmaßnahmen von Seiten der Notenbanken und Staaten zu antizipieren. Die Marktteilnehmer erwarten, dass etwas passiert, aber was genau, ist nicht absehbar.

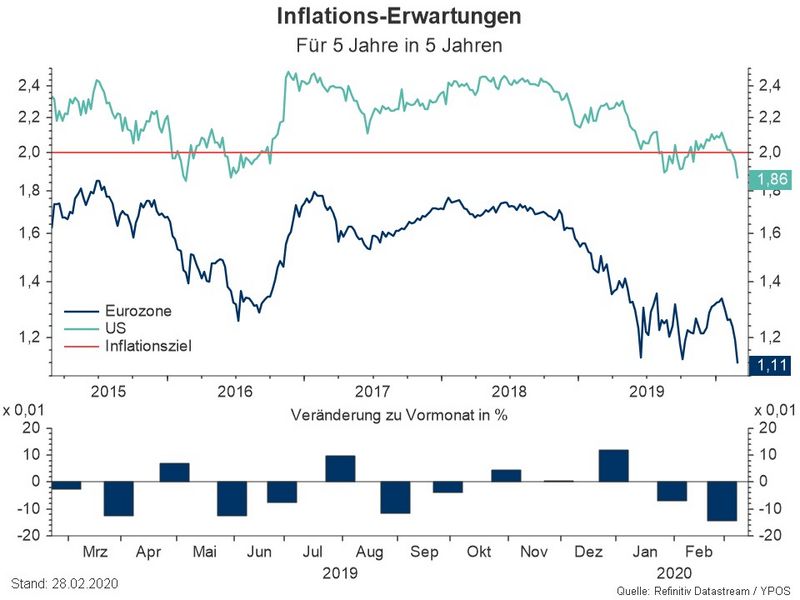

„Sichere“ Häfen in der kurzfristigen Betrachtung

In der sehr kurzfristigen und isolierten Betrachtung der Stressphase konnten die, teils ungeliebten Staatsanleihen, mal wieder überzeugen. Während der Aktienmarkt (rot) zwölf Prozent verlor und Gold (blau) um fünf Prozent nachgab, konnten die US-Staatsanleihen (türkis) mit einem Kursgewinn punkten.

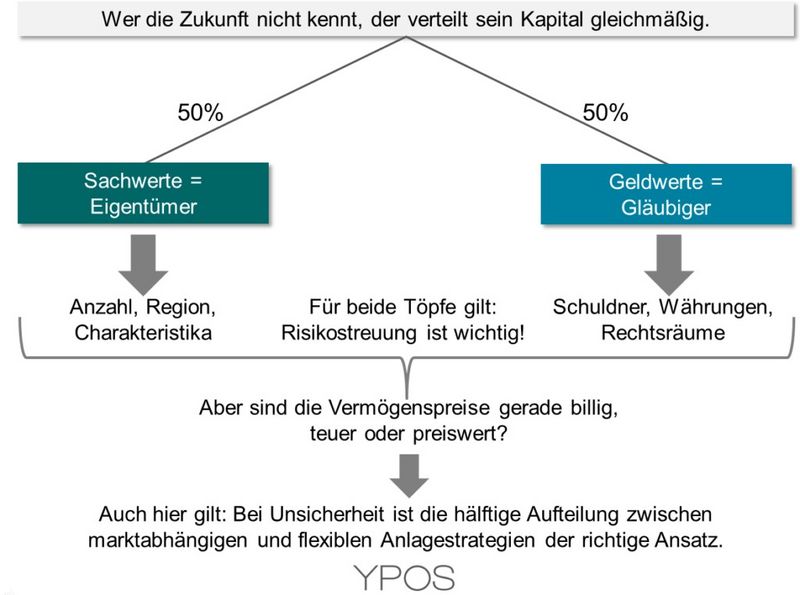

Vermögensstrukturierung – Ein Ausgangspunkt für Überlegungen

Niemand kennt die Zukunft. Ein neutraler Ausgangspunkt für weitere (!) Überlegungen ist daher die gleichgewichtete Verteilung auf die beiden großen Vermögensklassen Geld- und Sachwerte. Innerhalb dieser Töpfe ist dann wiederum eine angemessene Risikostreuung vorzunehmen.

"Was bedeutet das konkret für mich!?"

Die aktuellen Bewegungen an den Kapitalmärkten sollten nicht zu hektischem Handeln führen. Typischerweise ist das Fehlerpotential in diesen Marktphasen recht hoch. Dennoch sind die aktuellen Rückgänge ein guter Ansatzpunkt, um sich mit der strategischen Ausrichtung des Depots und der vorhandenen Risikostreuung auseinanderzusetzen.