Reflation in Europa auf wackeligen Beinen

Der Übergang zur vor-coronalen Konjunkturlage noch nicht abgeschlossen, zumal neue Einschränkungen durch die Delta-Variante befürchtet werden. Ohnehin lassen mitunter museumsreife Wirtschaftsstandorte in der Eurozone kein Wirtschaftswachstum mit Schmackes wie in den USA und China zu.

Zwar zeigt sich die EZB auf ihrer Sitzung für die weitere Wirtschaftsentwicklung optimistischer, doch beweist das nachgebende Kreditwachstum in der Eurozone, dass die üppige und billige Liquidität noch nicht ansatzweise in der Wirtschaft ankommt.

Die Kraft für eine nachhaltige Reflation fehlt sowieso, nachdem die preissteigernden Basiseffekte und teilweisen Lieferengpässe auslaufen. Die Preisschübe bei Rohstoffen flachen im Vorjahresvergleich ab. So haben sich die OPEC und ihre Partnerländer im Förderstreit auf eine Kompromisslösung mit Angebotsausweitungen bis Jahresende einigen können.

Diese Entwicklung spiegelt sich in wieder gefallenen Renditen 10-jähriger deutscher Staatsanleihen wider, die den bisherigen Aufschwung der Inflationserwartungen - entgegen dem historischen Gleichlauf - nicht nachvollziehen.

Wir machen uns die Euro-Welt, wie sie uns gefällt

Bei ihrer Inflationspolitik orientiert sich die EZB an der US-Notenbank. Auch sie duldet einen gewissen Zeitraum ein Überschießen der Inflation über zwei Prozent, ohne einzugreifen. Da jedoch nicht genauer erläutert wird, wie lange dies geschehen soll, sichert sich die EZB damit ein gewaltiges Alibi, die größtmögliche Flexibilität und eine sehr lang anhaltende ultra-lockere Geldpolitik beizubehalten.

Ohnehin knüpft die EZB ihre „Forward Guidance“ zukünftig nicht mehr an Inflationserwartungen. Sie will „echte“ Inflationsfortschritte sehen: Sie will ihre Leitzinsen so lange auf ihrem aktuellen oder niedrigeren Niveau belassen, bis die Inflation tatsächlich dauerhaft und stabil zwei Prozent erreicht. Das ist eine endgültige Abkehr von früherer europäischer Geldpolitik, die Inflation vorbeugend bekämpfte und nicht erst, wenn sie passiert.

Wenn man sich nun auch noch vor Augen führt, dass die Inflationsprognose der EZB für 2023 bei nur 1,4 Prozent liegt - die Preissteigerungen also vorübergehend sind - ist völlig klar, dass es auf unabsehbare Zeit keine restriktive Geldpolitik geben wird.

Gleichzeitig setzt die EZB das sog. „front loading“ fort. Mit vorgezogenen Anleihekäufen wirkt sie weiterhin unerwünschten Renditeanstiegen bei Staatsanleihen der Eurozone entgegen. Die Erhaltung der „vorteilhaften Finanzierungsbedingungen“ zur nachhaltigen Konjunkturerholung sollen nicht enden, bevor sie überhaupt zu wirken begonnen haben.

Das spricht für eine Verlängerung ihres Pandemic Emergency Purchase Programme (PEPP) über das bislang angepeilte Ende im März 2022 hinaus. Sollte das Notprogramm PEPP im nächsten Frühjahr dennoch enden, ist im Anschluss mit einer mindestens kompensierenden Erhöhung ihrer konventionellen Anleiheaufkäufe (PSPP) zu rechnen. Diese Aktion wird die EZB dann mit „Auf Nummer sicher“ verkaufen. Geldpolitik ist heutzutage auch Marketing.

EZB und Politik: Früher unvermischbar wie Öl und Wasser, heute gegenseitige Durchdringung

Die EZB sieht sich einer immer pragmatischeren Geld- bzw. Wirtschaftspolitik in den USA ausgesetzt. Die Diffusion von Notenbank und Regierung setzt sich immer weiter fort. So finanziert die Fed die wirtschaftliche Kernsanierung und den grünen Umbau Amerikas.

Und so löst sich auch die EZB von ihrem früher eindeutigen (Preis-)Stabilitätsauftrag und betreibt aktive Wirtschaftspolitik bzw. verfolgt staatliche Ziele wie beispielsweise Klimaschutz.

Nicht zuletzt fördert sie den europäischen Export über Währungsdumping. Denn längst ist das „lower for longer“-Signal der EZB, die illusorische Zinswende, an den Devisenmärkten angekommen.

Insgesamt sind festgenagelte Leitzinsen und eine zumindest indirekte Zinskurvenkontrolle über geldpolitisch gedrückte Renditen die logische Konsequenz. Und dass Zinsen, die unterhalb der Preissteigerung liegen, Staatsschulden weginflationieren, kann man unter der Rubrik einordnen „Ein Schelm, wer Böses dabei denkt“.

Marktlage - Summertime Blues, aber keine Summertime Depression

Insofern bleibt den Aktienmärkten die Liquiditätshausse als Trumpf erhalten. Die negativsten Realrenditen aller Zeiten verleihen den Aktienmärkten nachhaltige Widerstandskräfte gegenüber einer fundamentalen Eintrübung.

Sicher würde eine rasante Verschärfung der Corona-Infektionslage die Erholung der Weltkonjunktur verzögern. Ohnehin zeigt bereits das fallende Preisverhältnis von konjunkturzyklischem Kupfer zu defensivem Gold, dass sich die Wachstumsdynamik normalisiert. Gemäß dieser Erwartung geben auch die Renditen 10-jähriger US-Staatsanleihen nach. So kann es zwischenzeitlich durchaus zur Mitnahme von Buchgewinnen kommen.

Allerdings sind große Ängste vor erneuten Lockdowns mit konjunkturschädigender Wirkung unangebracht. In Deutschland und anderen Euro-Staaten wird die Sieben-Tage-Inzidenz als Richtschnur für die Pandemiepolitik durch den Auslastungsgrad des Gesundheitswesens und den Stand der Impfungen ergänzt. Das dämpft Befürchtungen vor Wirtschaftsschließungen wie in der Vergangenheit. Entspannung kommt auch aus Großbritannien: Im Gegensatz zu 2020, als Corona-Krankenhausaufenthalte und Todesfälle unmittelbar nach jedem Anstieg der Neuinfektionen folgten, ist aktuell eine klar positive Entkopplung zu beobachten.

Einen grundsätzlich freundlichen, wenn auch weniger euphorischen Konjunkturausblick dürften nächste Woche die ifo Geschäftsklimazahlen zeigen.

Im Übrigen zeichnet die in Deutschland angelaufene Berichtsaison nicht nur bei der „Vergangenheitsbewältigung“ ein rosarotes Bild, was aufgrund des Vorjahresvergleichs mit dem verheerenden Corona-Quartal sicher einfach ist. Doch auch die Ausblicke sind z.B. bei der Chemie, aber auch bei z.B. VW robust. Und da Unternehmen in Ausblicken nicht übertreiben wollen, da sie ansonsten nach Vorlage der tatsächlichen Ergebnisse abgestraft würden, ist offenbar genügend Konjunkturvertrauen vorhanden.

Dieses Zutrauen zeigt sich ebenso in der zweiten und dritten Börsenreihe, die zyklisch dominiert ist. MDAX, SDAX und TecDAX haben ihre Underperformance gegenüber dem großen Aktienbruder DAX beendet und setzen zur Outperformance an. Von besonderem Interesse sind Mittelstandswerte, die sich dem Megathema Klimaschutz annehmen.

Sentiment und Charttechnik DAX - Angst als Kontraindikator

Die Nervosität steigt vor allem unter noch unerfahrenen Anlegern, die bislang nur haussierende Märkte kennen. Ihre „zittrigen Hände“, die vorzugsweise Videospiel-ähnlich über Smartphone-Apps handeln und gerne auch gehebelt spekulieren, trennen sich aktuell von Engagements.

Aus Sentimentsicht ist der von CNN Money ermittelte Fear & Greed Index auf das niedrigste Niveau seit dem Corona-Crash im vergangenen Jahr zurückgefallen. Emotional befinden sich Anleger damit im Bereich extremer Angst. Das ist ein guter Kontraindikator, der für eine Bodenbildung spricht.

Auch der zunehmende Anteil von Pessimisten am US-Aktienmarkt signalisiert, dass der Überdruck im Aktien-Kessel abgebaut wird.

Darauf deutet auch die zuletzt sogar angestiegene Investitionsquote von US-Fondsmanagern hin, die offenbar keine nennenswerte Korrektur fürchten und Kursrücksetzer zu selektiven Zukäufen nutzen.

Sie erwarten zudem, dass sich die Republikaner im Senat ihre Zustimmung zur Ende Juli anstehenden Erhöhung des Schuldenlimits und dem Infrastrukturpaket von Präsident Biden teuer bezahlen lassen. Zur Freude der Aktienmärkte wird es Steuererhöhungen nur in deutlich abgeschwächter Form geben.

„Was heißt das konkret für mich!?“

Zwar dürften die Kursschwankungen angesichts saisonal schwächerer Börsenumsätze vergleichsweise höher ausfallen. Ausgedehnte Aktienschwächen sind aber nicht zu erwarten, eher reinigende Sommergewitter.

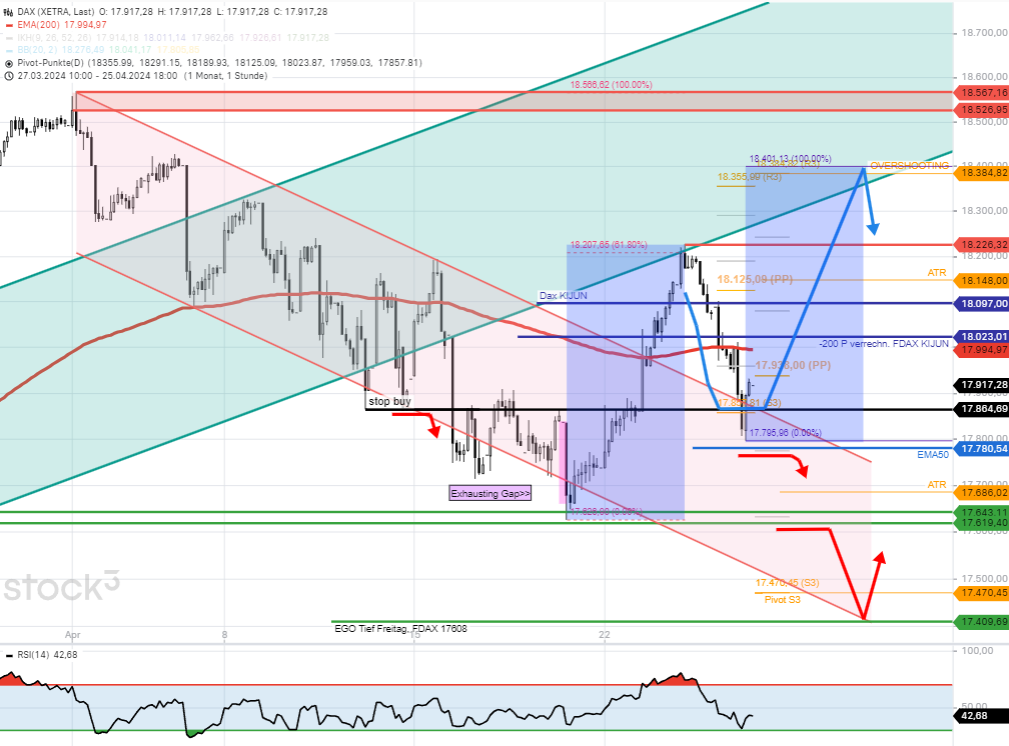

Charttechnisch liegen im DAX auf der Unterseite erste Unterstützungen bei 15.425 und 15.380 Punkten. Bei weiteren Rücksetzern stellen 15.309, 15.304 und schließlich 15.050 die nächsten Haltelinien dar. Auf der Oberseite trifft der DAX bei 15.555, 15.592 und 15.800 auf erste Widerstände.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.roberthalver.de/Newsletter-Disclaimer-725